本周三在为期两天的FOMC会议结束后,美联储宣布将联邦基金利率从接近零的水平上调了25个基点,同时可能会为随后的进一步加息奠定基础。

通常来说,加息的主要目的是为了抑制过高的通胀水平。随着借贷成本的上升,消费者会相应的减少支出,最终实现降低价格压力。

联邦基金利率是完全市场化的银行间拆借利率,尽管不是消费者支出中的利率,但美联储的加息举措仍会影响到消费者每天看到的贷款及储蓄利率。

财务分析师麦克布赖德表示:“加息的累积效应真正会对经济和家庭预算产生影响。”

所以加息到底会对我的日常生活产生哪些影响呢?

1.抵押贷款利率

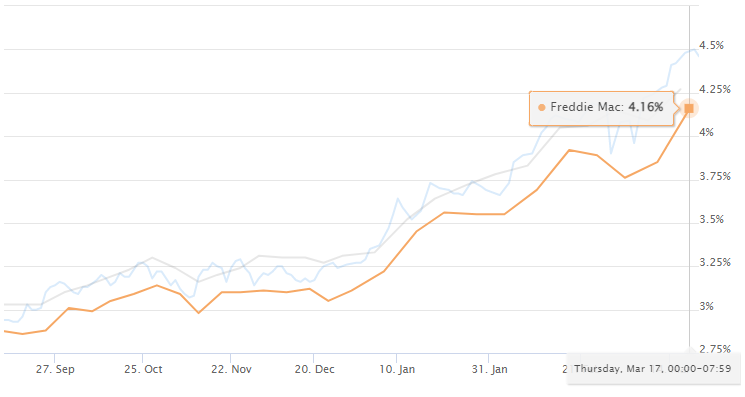

受到通货膨胀的影响,30年固定抵押贷款利率已在不断走高,截至周四,已经上升到4.16%——自1月以来上升了整整一个百分点,并且仍有可能会继续攀升。

浮动利率抵押贷款或房屋净值信贷额度的房主也将受到影响。但与浮动利率抵押贷款不同,房屋净值贷款额度会立即调整,而不是每年调整一次。

许多前期有买房计划而迟迟未下手的购房者,也许是时候锁定当前的利率,毕竟面对仍可能持续攀升的利率,现在就是利息的最低点。(AAA LENDINGS的不查收入贷款产品利率仍处在相对低位)

2.信用卡

短期借款利率,尤其是信用卡利率,将会迅速走高。由于大多数信用卡都有浮动利率,因此与美联储的基准直接相关,预计您的APR会在一两个结算周期内上升。

如果您在一张年利率为19%的信用卡上欠5,000美元,并且每月将250美元存入余额中,则需要25个月的时间才能还清并花费您1,060美元的利息费用。如果APR上升到20%,您将额外支付73美元的利息。

不过借款人可以打电话给他们的发卡机构,要求降低利率,改用零利率余额转账信用卡,或者用低息个人贷款合并和偿还高息信用卡。

3.汽车贷款

尽管汽车贷款是固定的,但由于所有汽车的价格都在上涨,因此还款额越来越大,所以如果您打算为新车融资,那么来年您可能需要花更多的钱。

根据Experian的数据,2021年为新车贷款的购车者平均借款39,721美元,比去年同期增加了4,000多美元。但是每月还款额却达到了创纪录的644美元。

不过对于那些计划在未来几个月购买新车的人来说,加息可能不会对您获得的利率产生任何实质性影响。

4.助学贷款

联邦助学贷款利率是固定的,因此大多数借款人不会立即受到加息的影响。

但是,如果您有私人贷款,这些贷款可能是固定的,也可能是与 Libor、优惠或国库券利率挂钩的浮动利率——这意味着随着美联储提高利率,借款人可能会支付更多的利息。

不过你也可以在这个时机来确定是否还有未偿还的贷款,或者衡量该不该选择进行再融资。

5.储蓄

存款利率对美联储加息的反应要慢得多,所以大多数储蓄者不一定能够获得更高的利息回报。

虽然美联储对存款利率没有直接影响;但它往往与目标联邦基金利率的变化相关。因此一些最大的零售银行的储蓄账户利率一直徘徊在谷底附近,目前平均仅为0.06%。

然而,由于现在的通货膨胀率远高于此,任何储蓄中的钱都会随着时间的推移而失去购买力。

所以您可以试试寻找其他利率更好的选择来进行投资,例如货币基金、债券基金等。

声明:

本文由AAA LENDINGS编辑整理,部分素材整合自互联网,本文不代表本网站立场,未经允许不得擅自转载。

加息周期开启,理性的人已经开始这么做了

加息周期开启,理性的人已经开始这么做了

As a foreigner, how to choose a suitable mortgage?

As a foreigner, how to choose a suitable mortgage?