美聯儲最新發布的會議紀要提到將於5月正式開啓縮表,並且預計縮表規模可能是有史以來最大的一次。

什麼是縮表?

美聯儲啓動加息週期後,縮表計劃也提上日程,對於突如其來的“縮表”,部分朋友可能會感到陌生。

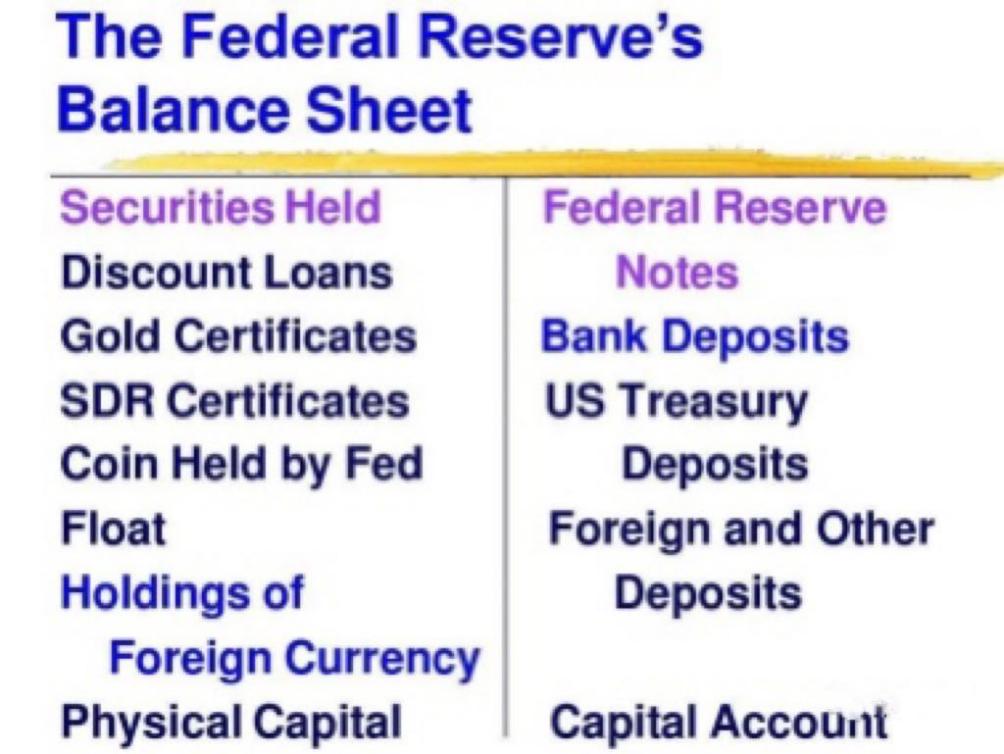

我們常說的擴表和縮表中的表,其實指的就是中央銀行資產負債表(balance sheet)。

要了解什麼是縮表,可以先從擴表的原理講起。

2020年新冠疫情爆發,美聯儲開始從市場上大量購買債券,以實現向市場注入貨幣從而刺激經濟,這個過程就是所謂的QE(Quantitative Easing)量化寬鬆政策。

擴表的最直接結果就是利率降低,市場流動性增加。美聯儲通過擴表,最終的目的是希望通過向市場增加貨幣供應,降低利率,以達到刺激經濟的目的。前兩年的股市房價大漲、房貸利率降低,都是由這輪擴表導致的。

而縮表可以看做擴表的逆向操作,它的直接目的就是讓資產負債表兩邊的數字同時減小,以達到減少流通貨幣的目的,它所帶來的效果也與擴表的正相反。

擴表(QE)政策的副作用往往會帶來通貨膨脹的出現,而目前通脹“高燒不退”,所以美聯儲在開啓加息後,還要火力全開啓動縮表,以“雙剎”的方式來抑制通脹。

本輪縮表會以什麼方式進行?

縮表的方式主要有三種:一是縮減購買債券的規模;二是直接對債券進行拋售;三是讓到期的資產自動被贖回(redemption),也就是到期後停止再投資。

以上三種方法,都可以實現縮小資產負債表,減少流通的貨幣來提高利率,從而控制通貨膨脹。

美聯儲公佈的最新的貨幣政策會議紀要顯示,爲了對抗不斷飆升的通貨膨脹,決策者“普遍同意”每月將美聯儲持有的資產最多縮減950億美元。

紀要中還提到“主要通過調整從SOMA持有的證券中收到的本金的再投資金額”,也就是說本輪縮表會以上文提到的第三種方式“被動”進行,而非主動賣出。

許多經濟學家預計,美聯儲的目標是在三年內將資產負債表縮減3萬億美元左右。不過會議紀要並沒有詳細說明將如何分階段達到上限,這一細節可能會在5月的會議上公佈。

如果美聯儲按照上述的預計目標進行縮表,那麼本輪將會是有史以來最大規模的一次縮表。

縮表加速,影響未必加碼

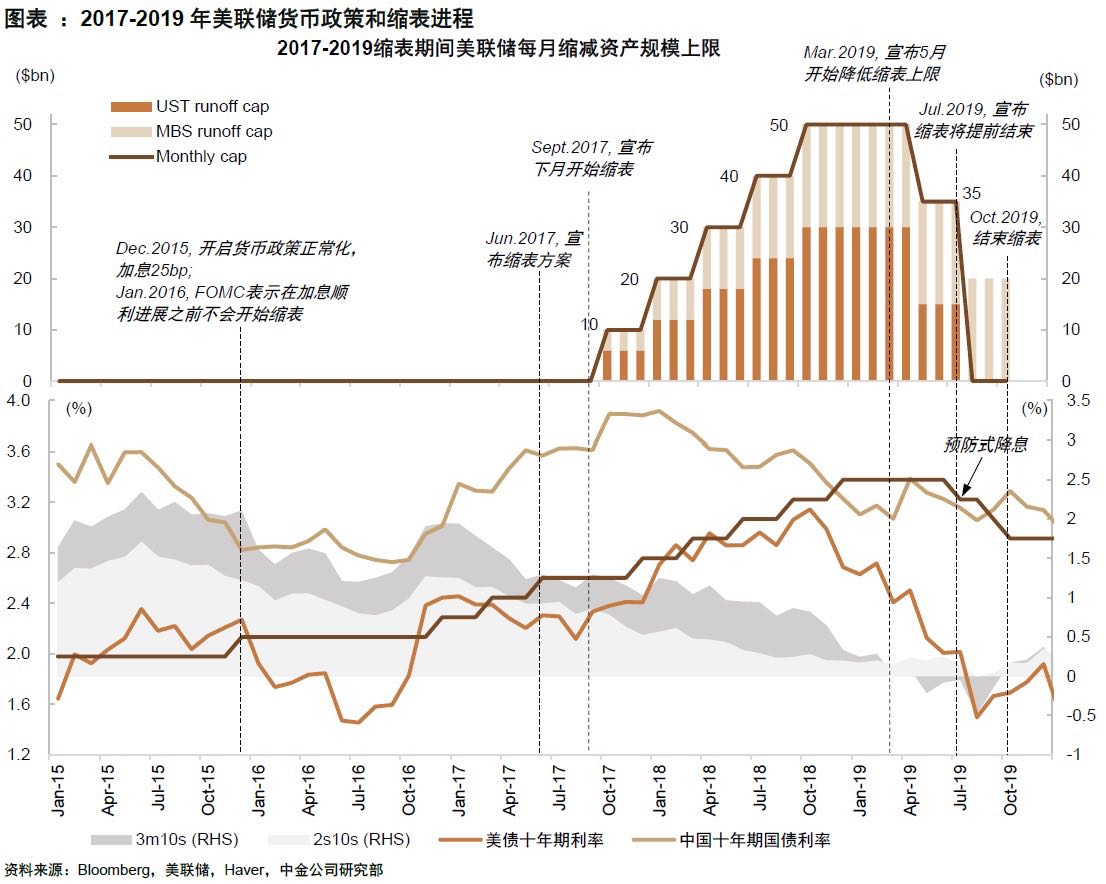

上輪縮表是在2017-2019年期間,在2015年開始的四次加息後才啓動縮表,“醞釀”時間極長; 且美聯儲花了一整年時間才達到每月500億美元的最大削減速度。

而這一輪縮表可能將在三個月內從零增加到950億美元。 市場預計年削減規模將達到1.1萬億美元以上。 這意味着到今年底或明年初,縮表進度就有望超過2017-2019年整個週期的總量。

與上輪相比,美聯儲本輪縮表節奏更快、力度更大,釋放的緊縮信號更強。“激進”的縮表計劃會讓國債收益率加速上漲嗎?

上面我們提到,本輪縮表會以停止債券再投資(Reinvestment)的方式“被動”進行。而“被動”縮表不形成市場賣單,不會直接推高長端利率,對利率的影響也較爲間接。

而從市場的反應來看,最近一路飆升的市場利率,包括國債利率和房貸利率,已經Price-in了後續加息和縮表的影響,而且幾乎選擇的是一種最“鷹”的結果。

這說明市場上的主流情緒還是十分悲觀的,這股情緒在即將到來的議息會議落地之後,往往會得到釋放,如果當市場普遍發現情況好像沒有這麼壞,屆時利率走勢會得到相應調節,房貸市場也將迎來一段時間的喘息機會。

但是爲了避免在”黎明”之前的”黑暗”中受到損失,最近的這段時間,建議還是落袋爲安,有房貸需求的朋友,可以抓緊申請,抓住市場上不多見的利率”窪地”——AAA LENDINGS推出的特色貸款產品利率仍低至4.625%。

聲明:

本文由AAA LENDINGS編輯整理,版權歸AAA LENDINGS網站所有,本文不代表本網站立場,未經允許不得擅自轉載。

推荐阅读:

![]() 多人被坑!華人自曝華資銀行不查收入貸款遭“陷阱”,真正的不查收入貸款怎麼選?

多人被坑!華人自曝華資銀行不查收入貸款遭“陷阱”,真正的不查收入貸款怎麼選?