“如果你認爲理解了我講話,那麼,你肯定是對我的講話有誤解。”——格林斯潘

曾經,美聯儲主席格林斯潘一度把貨幣政策的解讀搞成了猜謎語遊戲一般。

這位經濟沙皇每一絲細微的舉動,都成爲了那個時代全球經濟的晴雨表。

然而次貸危機的爆發,不僅重創了美國經濟,更是讓市場對美聯儲這套猜謎遊戲大爲不滿。

於是,新任美聯儲主席伯克南痛定思痛,逐步開始採用“預期管理”的方式,並持續進行完善。

現在這一套預期管理的技術,美聯儲幾乎已經玩得近乎爐火純青了。

週三,美聯儲公佈了最新的利率決議,宣佈加息50基點,並將於6月開始縮減資產負債表。

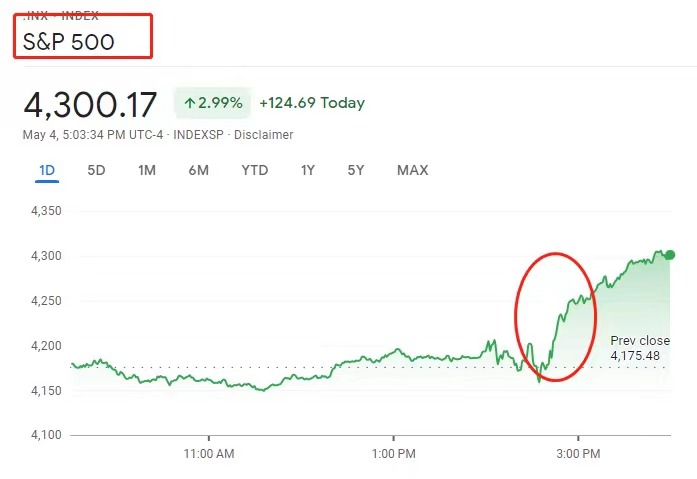

對於美聯儲如此強硬的緊縮政策,市場的反應卻好似非常樂觀,大有一種利空出盡的既視感。

標普500指數創下了近一年來最大單日百分比漲幅,而十年期美債也在觸及3%後回落,一度下跌至2.91%。

按照常理,美聯儲宣佈加息,屬於貨幣緊縮,股市會出現一定下跌,而美債也會該應聲上漲才符合邏輯,爲什麼會出現與預期相悖的反應呢?

這是由於市場已經對美聯儲的行動有了充分定價(Price-in),並且做出了提前反應,而這一切都歸功於美聯儲的預期管理——在加息前每月召開議息會議,會前與市場反覆溝通並頻頻放話,傳達經濟預期,引導市場接受貨幣政策的轉變。

其實早在去年底美聯儲主席鮑威爾獲得連任任命之後,他就一改往日鴿派的風格變得激進起來。

市場在美聯儲的“預期管理”下,預期從會不會縮減變成了會不會加息,又從25基點變成50基點,在頻頻放鷹的影響下,最後甚至演變爲75基點,最終美聯儲“鴿派”加息50基點。

與之前的25個基點相比,50個基點加上即將開啓的縮表計劃無疑是非常激進的,但是由於美聯儲製造了75個基點的預期,最終的結果反而變成了“預期之內”。

此外,鮑威爾本次發言還排除了更大幅度加息的可能,帶動了市場情緒大幅好轉,緩解對於過度緊縮的擔憂。

美聯儲就是通過這樣不斷地提前釋放“鷹派信號”進行預期管理,不僅加快了緊縮週期,同時又安撫了市場,以至於最後會出現靴子落地的效果,就這樣巧妙而又平穩的度過了政策轉型期。

明白了美聯儲的這套預期管理藝術,在加息落地之時,大家也就不必過於恐慌,要知道懸頂之劍只有在落下來之前才最有威脅,市場可能早已消化了“預期”,甚至提前兌現了加息的影響。

再完善的預期管理,也無法遮蓋一個實事,那就是美聯儲仍走在激進的貨幣緊縮政策之路上,也就是說無論國債利率、或是房貸利率的上行,短期內很難看到拐點。

而一個關鍵信息,就是下週即將發佈的4月通脹數據,如果通脹數據有所回落,那麼美聯儲則可能放慢加息腳步。

未來的個把月,美聯儲大概率還是會故技重施,通過預期管理來讓市場提前消化,而我們要做的就是儘早鎖定目前較低的利率,落袋爲安。

以上,可以用交易行業中的一句話來總結:Buy the rumor, sell the news.

推荐阅读:

![]() 【房贷市场分析】美联储缩表开始,到底什么是缩表?房贷利率还会继续涨吗?

【房贷市场分析】美联储缩表开始,到底什么是缩表?房贷利率还会继续涨吗?