“這場危機對整體經濟的危害是歷屆政策制定者都不會忘記的”

——時任美聯儲理事Frederic Mishkin

紀念大恐慌100週年的演講

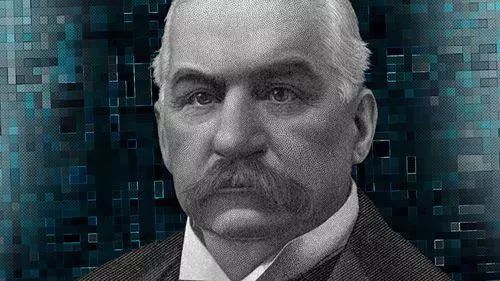

在約翰·皮爾龐特·摩根書房的壁爐架上,擺放着一塊琺琅製作的白色瓷板,上面寫着普羅旺斯語的藍色銘文:“深思,慎言,不留文字”

這位寡言少語的摩根公司創始人,在1907年這場風暴來臨之時,卻成爲了一位真正的“沉默的救市主”。

1907金融危機(大恐慌)始末

1906年的美國,仍處在暴風雨來臨前的寧靜,但現金緊缺的前兆已經開始初現端倪。

20世紀初美國經濟高度繁榮,市場對資本的需求不斷增加,這也促使了美國機構與個人投資者的過度舉債,也催生了一個新型金融機構——信託投資公司。

信託公司可以做商業銀行不能經營的投資業務,但卻缺乏政府監管,這使得信託公司可以沒有限制地吸納社會資金,投資高風險、高回報的行業和股市。

1906年,紐約一半左右的銀行貸款都被信託公司作爲抵押投資在高風險的股市和債券上,沒有監管的信託公司使得金融市場的泡沫無限膨脹。

然而,1907年開始的一系事件使得這種泡沫無法持續:歐洲爆發戰爭,導致大量的黃金資本迅速從美國流回歐洲;4月舊金山大地震造成嚴重破壞,大量的資金都用於災後重建,現金髮生告急。

於是金融市場逐漸惡化:6月紐約市市政債券發行失敗;7月銅交易市場崩潰;8月美孚石油公司被罰款2900萬美元;到9月股市已下跌了近四分之一。

10月,這場金融危機的導火索終於出現,美國第三大信託公司尼克伯克信託投資公司對聯合銅業公司的收購計劃失敗,而這也成爲了助推大恐慌的多米諾骨牌第一張牌。作爲掀起巨浪的這隻蝴蝶,紐約傳起了尼克伯克即將破產的流言。

輿論發酵後,市民們在各個信託公司徹夜排隊取錢,而在尼克伯克倒閉後,銀行擔憂信託公司連累到自己,要求信託公司立即還貸,受到兩面催款的信託公司只好向資本市場借錢,借款利息甚至達到150%的天價。

恐慌讓銀行間出現“惜貸”現象,美國金融市場資金流動陷入停滯,股票市場幾乎處於停盤狀態,參與銅礦股票投機的8家紐約銀行和信託公司在4天內相繼破產。

J.P.摩根——沉默的“救市主”

在這場風暴來臨之時,當時富可敵國的摩根公司創始人約翰·皮爾龐特·摩根,憑藉其聲望、實力與影響,在這場危機中扮演了“中央銀行”的角色,並表現出驚人的行動力:

摩根成立了一個由銀行家組成的聯盟,設立緊急審計小組來評估陷入危機的金融機構的損失,向困難的金融機構提供貸款,購買其股票。

在危機剛剛爆發不久,摩根把所有的信託公司總裁都召集到一個會議室,鐵腕要求他們出資救助信託;在第一次向紐交所砸錢救市的時候,摩根只用了半個小時的時間就籌集到了2500萬美元的資金。

摩根憑藉強大的號召力爲市場注入了一股強大的信心:“對恐慌來說,信心比黃金更寶貴”。而摩根,或許就是此次救市行動中爲人們內心注入確定的“救市主”。

危機爆發之後,從政府到行業組織,從企業領袖到身陷擠兌風潮的金融機構,一場穿透整個社會的救市行動果斷而且有力,在3周的時間內將危機最核心的部分成功化解。

由私人銀行家組織力量來應對一場國家範圍內的金融危機,這在美國金融史上是絕無僅有的奇蹟,此次危機也因此作爲摩根的個人傳奇而被載入史冊。

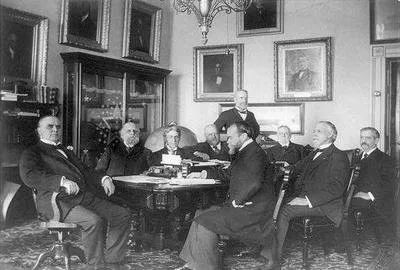

危機中催生的美聯儲

美國政府曾經短暫成立過兩家類似中央銀行的機構:美國第一銀行和美國第二銀行。

但由於私人銀行家們對中央銀行的抵觸,第一銀行和第二銀行都只存在了20年就被關閉了,之後的70多年裏,美國政府沒有再試圖建立一個類似中央銀行的機構。

然而這場恐慌危機後,之前一直認爲有清算所就夠了,不需要中央銀行,從而十分抵觸中央銀行的紐約銀行家們,但金融危機使他的立場紛紛轉變,人們逐漸意識到:需要有一箇中央銀行監管金融市場。

1907大恐慌後,參議員奧爾德里奇組織了一個委員會,針對危機成因和教訓進行系統分析,並起草提案主張應該效仿歐洲國家成立一個統一的中央銀行:在發生金融危機時,可以向被擠兌的銀行提供緊急貸款,穩定金融市場信心。1914年,美聯儲正式成立。

“歷史有重演的特性,它會一直持續到教訓被人領悟爲止”。

構想未來只能在解構過去中獲得,雖然歷史並不會簡單的重複,但我們或許也能夠從歷史的韻腳中獲得一些啓示。