大空頭原型:美聯儲將因此逆轉緊縮!

當消費者紛紛沉浸在“前所未有”的折扣季中時,殊不知美國零售商正面臨自互聯網泡沫破滅以來最嚴重的“庫存危機”。

週一,曾以預言2008年經濟危機而出名、電影“大空頭”的主角原型Michael Burry表示:零售業發生的“長鞭效應”將導緻美聯儲逆轉加息及QT(量化緊縮)政策。

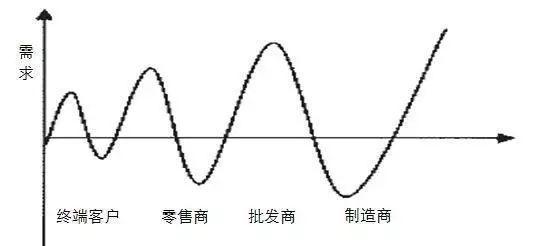

那麼什麼是長鞭效應呢?它是指供應鏈上的一種需求變異放大的現象。

在供應鏈上,需求的微小變化,會從零售商到製造商、供應商逐級放大,三者之間無法有效地實現信息共享,這種信息的扭曲放大在圖形上很像一個甩起的長鞭,故命名為“長鞭效應。”

套用到一年前的全球供應鏈大混亂,當時疫情引發的供應缺口問題喧囂塵上,零售商、批發商恐慌性搶購貨源來補充庫存,生怕無貨可賣,這也導致上游製造商出現“共振”,開始同步提高價格,擴大產量。

然而隨著需求逐步降溫,零售商庫存激增,甚至開始爭先恐後地清理過剩庫存,直接導致很多核心產品價格快速暴跌。

事態進展到這一步,影響開始逐漸滲透到了核心通脹水平之中。

按照Michael Burry的說法,零售業此前的供給過剩形成了“長鞭效應”,而隨著需求放緩,“長鞭效應”迎來終結,並將在今年晚些時候引發通貨緊縮,促使美聯儲逆轉緊縮之路,甚至重啟寬鬆。

“先緊縮後刺激”陷阱難逃?

“先緊縮後刺激”是一種經典的政策陷阱,這種陷阱在上世紀70和80年代困擾著諸多西方央行,時至今日也依然困擾著一些發展中國家。

這種陷阱簡而言之可以被描述為:央行的貨幣政策在瞄準低通脹和高增長之間反复橫跳,導致最終無法平衡兩個目標的實現。

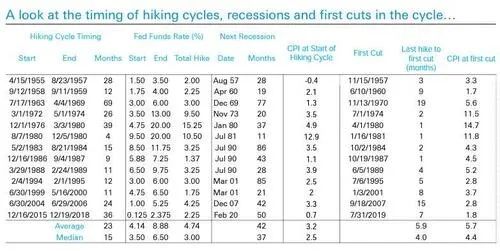

值得一提的是,從歷史上看,美聯儲在加息週期後不久就立刻降息的經歷,並非沒發生過,甚至出現的頻率可能超出你的想像。

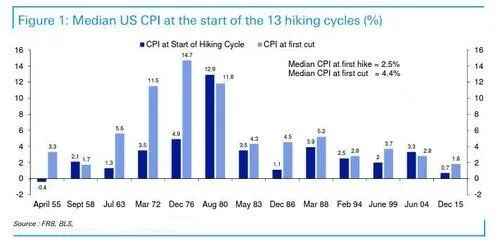

上面這張圖表,顯示了過去70年里美聯儲13次加息週期開始時美國CPI中位數,以及加息週期後降息週期開始時CPI的數值。

從圖中我們可以看出,美聯儲在最後一次加息到第一次降息通常只間隔4個月。

此外,首次降息時,CPI中值依然高達4.4%,這表明美聯儲利率決策大多是通過展望未來而並非根據當下的情景。

歷史上的很多時期,即便通脹仍然維持高位,美聯儲仍重啟了降息。

雖然歷史並不會簡單的重複,但總是踩著相同的韻腳。許多分析師也表示,美聯儲非常可能再次陷入歷史上出現多次的“先加息後降息”的模式。

年內或“停止”加息

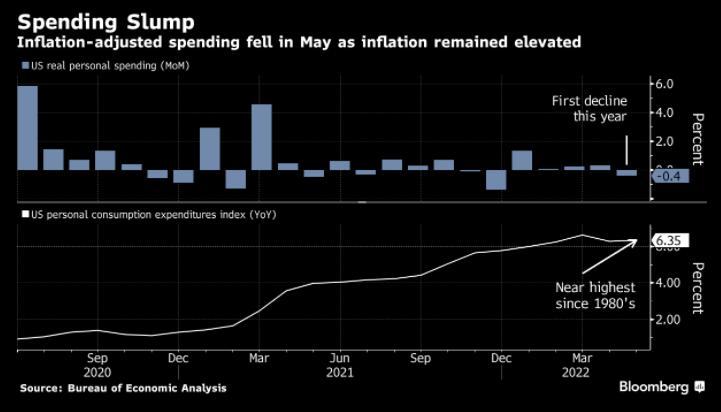

週四,商務部公佈5月核心PCE(個人消費支出價格指數)增幅放緩至4.7%。

這是備受美聯儲青睞的通脹指標,PCE的放緩意味著除了食品和能源之外的通脹不再“高燒”,通脹見頂已經出現實據。

目前,10年期美債收益率從2.973%下降至2.889%,似乎很難再次回到3%。

國債收益率的暴跌,除了通脹拐點的出現外,更為關鍵的原因是——越來越多的證據表明經濟正在衰退。

市場已經開始消化美聯儲政策快速逆轉的可能性。

Mauldin Economics的投資策略師認為,美聯儲最早可能會在9月下旬的會議上喊停,不過,“停止”可能意味著加息25個基點,而不是加息50或75個基點。

如果美聯儲考慮到核心通脹已經緩和,並且真正意識到經濟正在陷入衰退,即便通脹沒能達到2%的理想位置,他們仍可能會恢復寬鬆政策。

也就是說,年內我們或許就會看到美聯儲放慢緊縮步伐,而逆轉政策開始降息,也並非那麼“遙不可及”了。