在美國,買房、持有房屋、出租房屋、出售房屋時,都會涉及到稅費,具體如下表所示:

不過,具體到每個環節,又是如何計算稅費的呢?接下來,我們將詳細為您介紹。

1. 購買階段相關稅費

買房時,需要繳納的律師費、勘察費、房屋檢測費、房屋估計費等一次性稅費,通常為房價的2%-4%。

預繳所得稅為購房款的10%,由買家預繳給稅務機構,最後抵扣房款。實際上這部分費用是賣家的資本利得稅,部分州要求賣家先預繳。

關於律師

在美國西海岸買房普遍不需要律師,經紀人和產權公司承擔了律師的大部分工作和職能;在東海岸大部分州都需要請律師,很多工作都需要律師參與,包括為買家講解並交換買賣合同、調查所購房屋產權、完成房產交割,及做房屋售後登記。

各州規定不同,目前德拉華州、佐治亞州、紐約州、北卡羅來納州及南卡羅來納州等州規定房產交易必須由執業律師參與、監督和指導所有的文件,從檢查產權到簽署文件都需要律師參與。

2. 持有階段相關稅費

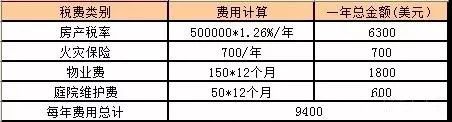

有人說,美國買房容易養房難。在美國置業每年的持有成本到底是多少?以加州一套50萬美元的典型獨立屋為例,計算每年的養房成本如下:

具體來說,在美國置業,每年需要繳納的基本稅費有:房產稅、物業費、房屋保險費,且因為房屋所在的地區、房屋物業類型等因素而有不同。下面針對每一種稅費進行詳細說明,算算自己意向的美國房產每年養房需要多少錢。

房地產稅

房地產稅 (Property Tax or Real Estate Tax)房地產稅,也稱為物業稅或簡稱為地稅,是地方針對房地產徵收的郡稅,市稅,學區稅的總稱。稅率各個州不同,在美國,只要你擁有房子,你就要交納房地產稅,美國通常為1-3%,加州差不多在1.2-2.0%之間。喬治亞州算是稅比較低的地區,亞特蘭大為例每年約是房產估價的1%。

房屋保險

在加州,一般的區域,一棟三十萬到五十萬的房子,它的房屋保險費每年通常在$600到$900之間,在加州由於地震災害比較多,地震險是單獨加保的。在其它州可能也有一些天然災害,例如龍捲風或是水災。你想要你的房子得到保障,就要購買房屋保險。很多人在國內買房都不買保險,沒有購買保險這個概念。其實買不買保險是你自己的選擇,但是如果要貸款,銀行一定要你買保險才肯貸款給你。

社區費(物業費)

如果你買的是城市屋(連排屋),會有一個社區費(國內稱物業費),費用一般在一百五十元到三百五十元之間,費用的高低取決於社區內公用設施的多寡。社區費中通常包含火險部份,每一戶不必單獨購買。因為房子是相連的,如果一家著火,其它人也會受災,所以他們的火險是共同承擔的。

物業費主要是針對公寓而言的,別墅一般沒有物業,都是自己建房自己維護,物業費為零或者每年只有一到兩百美元;那種開發商建一大片新別墅的情況需要特別注意,物業費可能比較貴。公寓的物業費大約每年3000到5000美元,越是年代久遠的公寓維護成本越高,物業費也越貴。

庭院的維護

例如剪草,在加州每月需要50美元到60美元。但在美國有一半以上的家庭都自己有割草機,一部割草機二、三百元,自己剪剪草維護庭院,運動、健身,又省錢。大部份的美國居民都是選擇自己動手,除非是工作特別忙,或是家裡沒有年輕人。

3. 出租階段相關稅費

外籍人士是指非美國公民或美國國籍人士。非居民外籍人士是指沒有綠卡或不符合長期居住條例的外籍人士:

如果非居民外籍人士在美國擁有因房產而產生的收入,可以根據美國稅法第871(d)條例,將由房產產生的收入作為與美國有關聯的貿易收入所得。此類收入包括租金收入以及礦產,石油,天然氣,或其他自然資源的使用費。同時,房產的出售或交換也包括在內。

如果作此選擇,房產相關的開銷可以相應抵扣,只有淨收入才需要被徵收稅。此選擇可以根據美國稅法第871(d)條例在申報個人所得稅是提交一份相應的申明給美國國稅局。

第一步:計算需要繳稅的部分(如果有貸款利息,利息也可以扣除)

第二步:按照個人所得分級稅率計算稅費

聯邦個人所得稅稅階,如下所示:

因此,當非居民外籍人士在美國投資購買房地產並出租時,便有了需要向美國政府申報其個人所得稅的義務。

假設一棟價值50萬美金的房產,一年的租金收入有3萬6千美金,扣除物業費,房地產稅,基本維修,水電費,及折舊共2萬美金,則此出租房產淨收入為1萬6千美金,符合10% 及15%兩段等級稅率,需繳納的個人所得稅為:

9325*10%+(16000-9325)*15%=1933.75美元

同時,出租房產所得的淨收入也需要向所在州申報個人所得稅。不同州的州稅也不同。因此,在通常情況下,如果非居民外籍人士在美國擁有出租房產收入的時候,每一年度,需要申報兩份稅表,一份給聯邦申報聯邦個人所得稅,一份給房產所在州申報州個人所得稅。

個人所得稅的截止日為4月15日,申報上一年度一月至十二月的個人所得。有時候當房產無法順利出租或因其他原因而入不敷出時,即使個人所得稅為零,仍然需要作出申報。

假設一年的租金收入有1萬2千美金,扣除物業費,房地產稅,基本維修,水電費,及折舊共2萬美金,則此出租房產淨虧損為8千美金。不要以為出租房產處於虧損狀態無需繳納個人所得稅就不需要申報。這種想法是不正確的。因為如果你不做申報,美國國稅局會根據此房產的租金收入1萬2千美金計算個人所得稅。使得原本因虧損無需繳納個人所得稅的年度而收到美國國稅局的稅務單。

4. 出售階段相關稅費

在美國,中國人出售美國房產所繳納的費用基本與美國人一致。主要包括以下部分,其中資本利得稅是重要的支出:

(1)賣房資本利得稅如何計算

住房貸款利率、持有環節的房產稅、轉讓環節的資本利得稅是美國房地產市場的三大基本信貸稅收調控政策。資本利得是指當資本資產出售時,買價與賣價之間的差額即是資本利得。房產資本利得則是指出售房屋時與購入房屋時的差價,一套房屋如果買入時為200萬美元,賣出時為300萬美元,那麼其資本利得為100萬美元,而針對這100萬美元徵收的稅費則為“資本利得稅”。

資本利得(虧損)根據其持有的時間長短分為短期和長期。如果持有時間在一年以內,則作為短期。如果持有時間在一年以上,則作為長期。持有時間以所得資產的次日計算,直到出售資產的當日。

(2)房產資本利得的徵稅標準

短期持有持有不到一年轉售,適用美國公民和居民的常規分級所得稅率納稅,分級所得稅稅率10%,為35%。

長期持有持有一年以上,適用房地產長期資本利得,為10%,25%。一般為15%-25%之間。

值得一提的是,美國1031條款,簡單來說,當你賣出一處房產後“一定期限內”,又購買了一“類似”的房產,那麼資本利得稅是可以避免的。所以想要更換自己的房屋,若符合1031條款的要求,將可免去這一筆稅。但在不同情況下,該條款所設定的條件以及具體操作相當複雜,需諮詢專業的會計事務所代為處理。

美國置業如何避稅?

在美國,有很多合理避稅的方式,了解後可以省掉不少稅費。

主要有以下方式:

房產相關的開銷可以相應抵扣,只有淨收入才需要被徵收稅。需要提交一份相應的申明給美國國稅局。

出租房子時,還可以利用「紅利折舊」來省稅。房屋每年都有折舊,在作出租用時,折舊部分可以比正常折舊額高不少,這樣,從租金收入中扣除的折舊、維修等支出部分就多了,屋主要為租金所得而支付的稅就少了。換而言之,屋主從出租中所得的收入就高了。

屋主維修出租房屋所花費的支出,一定要保留收據,以便報稅時使用。

貸款購房中的利息。申請人的一套自用居住房,如果是通過貸款購入,每年的貸款利息是免稅的,可以從總收入中減除。

購房房產的其他抵稅或避稅辦法

我們購買住宅、商業地產怎樣合理避稅?因為投資美國房產,需要交納所得稅的。具體交納多少,需要專業會計師做賬,合理避稅。記住,他們不是做假賬。這個要看每個會計師的本事。一般稍微大一點的美國房產公司的會計師都是很牛的。

對於以個人名字買投資房產的,可以通過如下方法抵稅:

1. 房子的地稅(房產稅),保險費

2. 房子的折舊費,裝修折舊費,地板,門窗,廚房,屋頂等分類折舊費

3. 房子的維修費

4. 房東到美國來往的機票,餐旅費

5. 房地產公司的管理費

6. 房地產經紀的中介費

7. 尋找租客的廣告費

8. 自己未成年孩子的撫養費