一個關鍵信息

週三,勞工部最新發布了6月CPI數據。

9.1%,這無疑是一個令人膽寒的數字,意味著通脹仍十分嚴峻。

而迄今為止美聯儲已經三連加息,幅度也在逐次加大。

如此強硬的緊縮政策下,為何通脹屢次突破前高?美聯儲的貨幣政策在通脹面前難道只能“束手無策”?

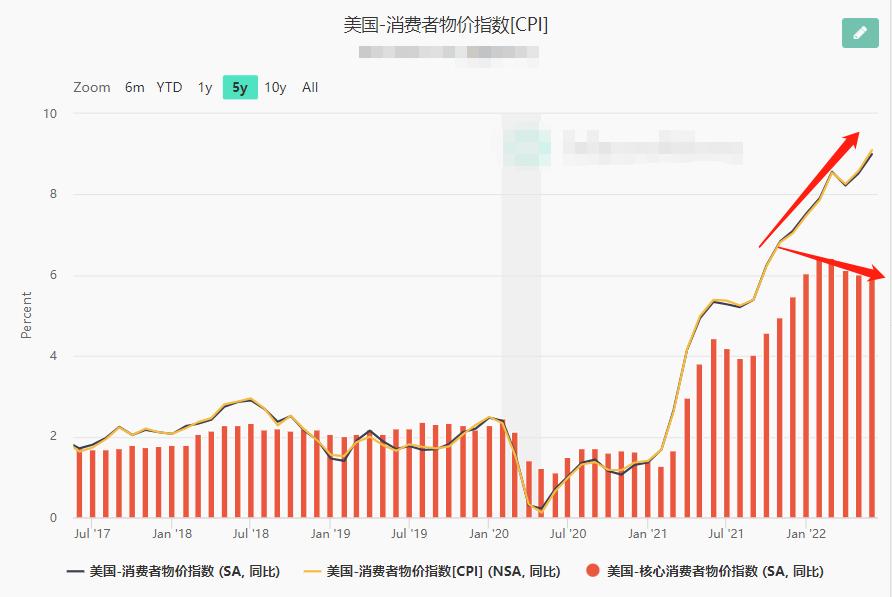

CPI破9的背後,還有一個關鍵信息:核心CPI同比下降0.1個百分點至5.9%,已連續3個月出現回落。

我們知道CPI(消費者物價指數),是根據居民生活有關的產品及勞務價格統計出來的物價變動數值,所以通常作為觀察通脹水平的指標,包含能源、食品、商品、服務幾個方面;而核心CPI是指剔除了食品及能源項的價格變化。

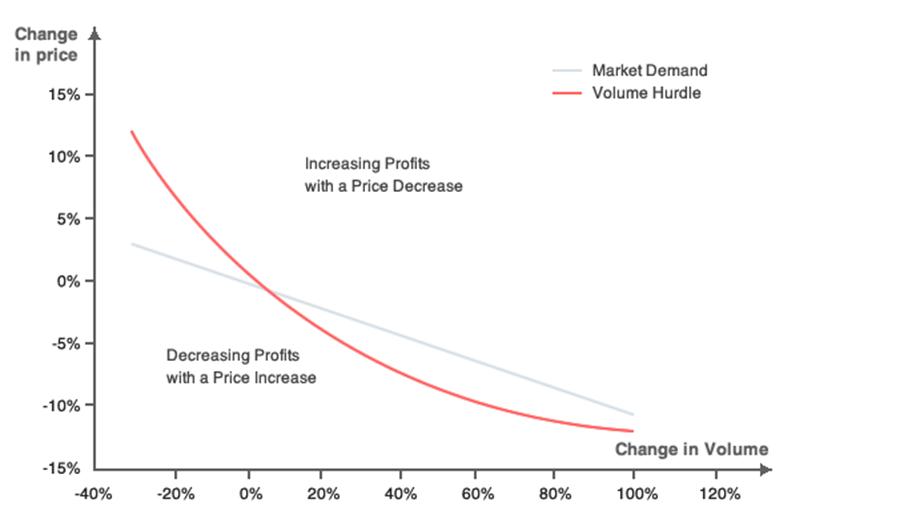

這裡我們解釋一個概念——需求彈性。

人們對於食品及能源價格的敏感度極低,簡單來說就是即使這些產品大幅漲價人們也不會過度減少開支。

而核心CPI即商品和服務方面的需求彈性很大,價格上漲人們必然會適量減少購買及其他服務相關的支出,因此核心CPI能夠更真實的反映物價情況。

核心CPI和CPI的這種走勢“背離”的現象往往不會持續太久,兩者最終一定會趨於收斂。

而核心CPI的連續下行也印證了美聯儲加息已經對通脹奏效。

通脹何時見頂

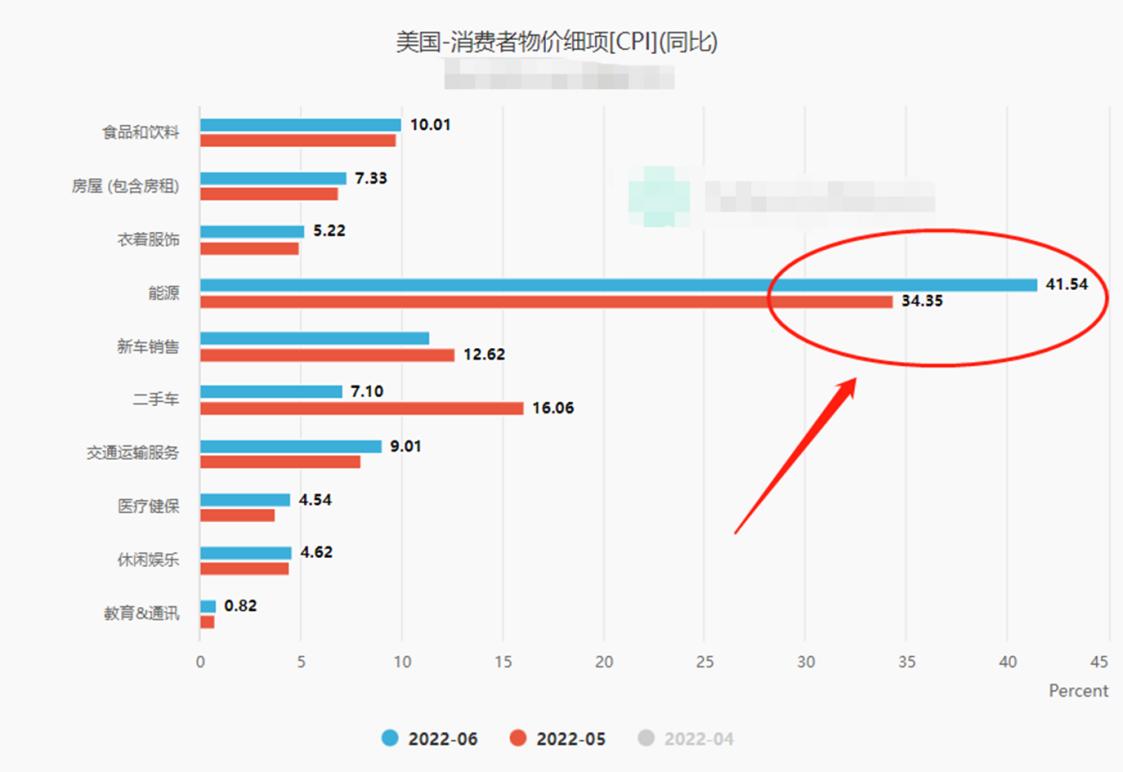

近三個月的CPI數據主要是由食品及能源項拉動的。

年初以來,供應鏈的波動導致了糧食和石油價格飆升,但是,供需端導致的通脹僅靠加息是無法解決的。

不過隨著俄烏有望在下周達成糧食運輸協議,全球糧食危機也將緩解;聯合國糧農組織披露的食品價格指數在6月也已轉為下跌,進一步也將反映在CPI食品價格中。

近期原油價格回落,成品油壓力亦有所緩解,汽油價格也已經在本月出現回落。

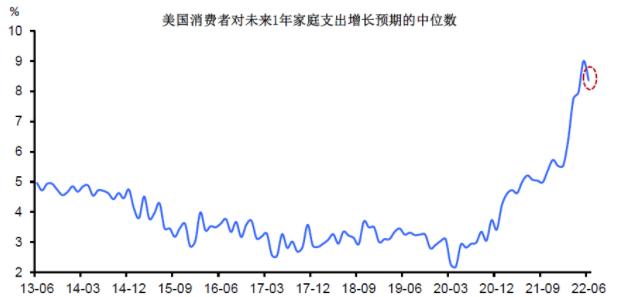

除此之外,據7月11日發布的紐約聯儲調查顯示,6月美國消費者對於未來1年家庭支出增長的預期出現下降,消費者預期的惡化意味著需求即將放緩。

綜上,需求出現減弱,同時供應壓力緩解,通脹在下半年或將迎來美聯儲期望的“清晰的下降”。

加息&降息預期同步飆升

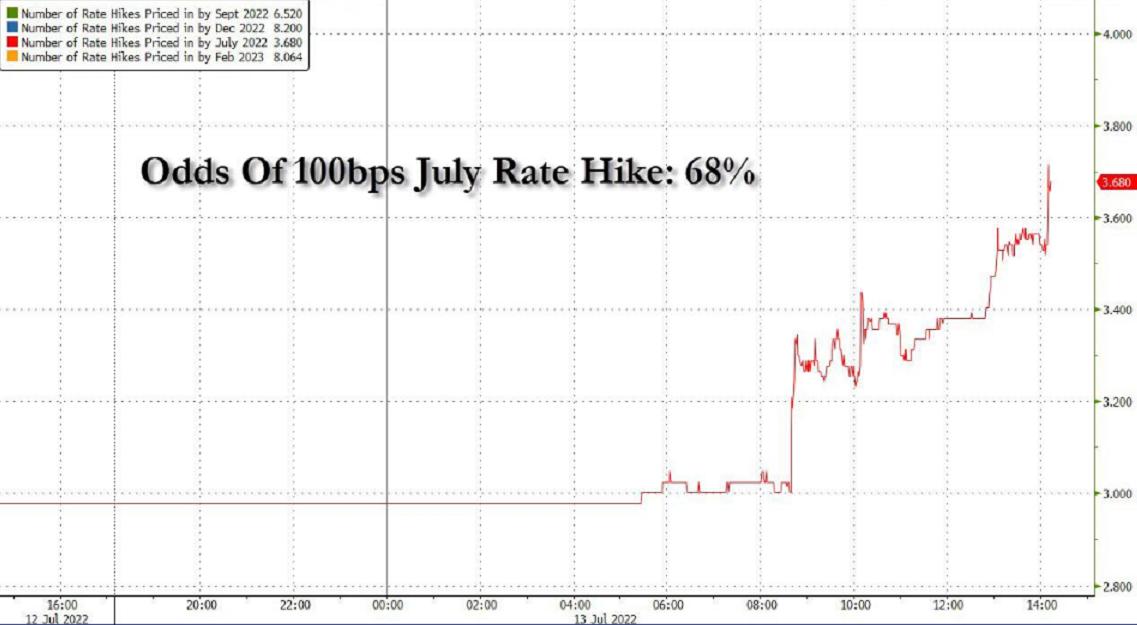

由於6月通脹幾乎超出了市場前期最為悲觀的預期,毫無疑問美聯儲的鷹派立場會更加堅定,75bp瞬間變成了7月加息的下限。

市場甚至掀起了加息100個基點的炒作,預測概率飆升至68%(前一天這個數字還近乎於0)。

一處有意思的對比是,雖然隔夜人們對美聯儲在今年的加息預期迅速上升,但隨後的降息預期也在飆升。

市場當前預計,從明年2月開始美聯儲在一年間可能降息多達100個基點,其中,明年一季度降息25個基點已經被完全定價。

也就是說,年內美聯儲的加息幅度會比預期更高,但明年的降息也會更快到來。