最近新認識了一位朋友,聽他講述了他的房產投資經歷後,頗受震撼。

80後的他2011年開始人生第一份工作,與我們不同的是,他是從2014年就開始all in搞房子。

說all in,人家是動真格的!除了日常開銷,剩下的錢都投到了房子裡。

這還不算,還把所有能貸款的錢都藉了,拿去買房。短短3年時間,到2017年大概就有了五六個投資屋在手。

他自己說每年的投資收益大概兩個來源:

1. 出租屋的現金流;

2. 房子持有幾年後再賣出,增值的部分就幾乎超過10%。

算了算,這些收入高於工作收入,所以他大概在17年3月辭職,在那之後專職做房東。

到目前,一年光毛租金就大概能收幾十萬;另外隨著房價上漲,投資的房產又增值一大截。

投資房地產為何能抵抗通脹?

其實,美國房地產一直是全球投資者眼中的“香餑餑”——不僅可以抗通脹,節稅,還可以有效利用槓桿,是短期建立穩定收入,長期實現財富自由的利器。

投資房產的收入,除了房屋本身價值的增長外,還有出租所帶來的穩定現金流,所以房地產一直被視為抵抗通脹的最佳標的物。

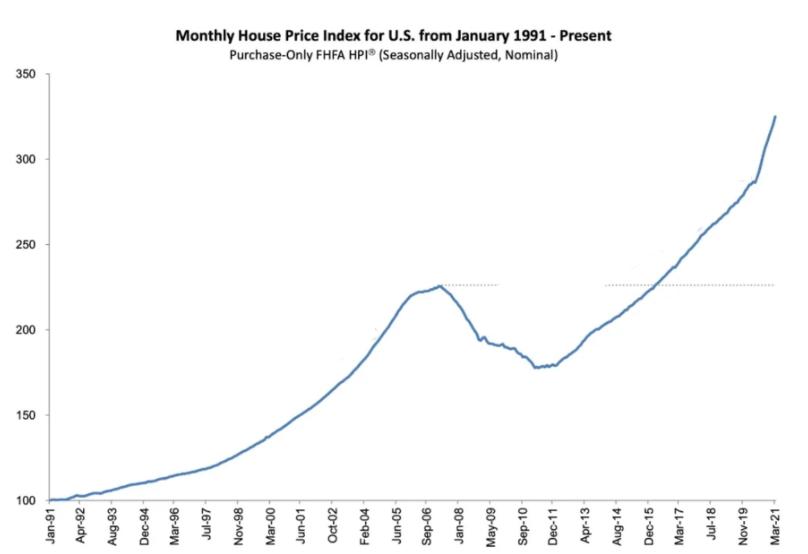

從歷史數據看,除了次貸危機,美國房價幾乎沒有跌過。自1991年至2021年,房價平均每年上漲4.0%,幾乎一直高於同期的通脹水平。

房地產還具有槓桿作用,僅使用小額投資就可以獲得豐厚的回報。

舉個例子:購買50萬美元的股票,通常要實際投入50萬美元。但如果買一套50萬美元的房產,你可能只需投入20萬美元,然後坐等投資增值到50萬美元。

除此之外,美國租房市場仍在經歷前所未有的火爆景象,截至2022年一季度的12個月內,就有創紀錄的70萬個公寓單位被租出,比近五年的平均水平高出一倍多。

而一般情況下只要租期到期,租客續租,租金就會上漲,所以房地產收入往往在通貨膨脹的環境中會增長得更快。

高通脹環境下如何投資?

週三,勞工部發布的最新數據顯示,7月CPI同比增長8.5%,依然維持在近四十年來的高位,如此高的通貨膨脹也讓銀行里的錢越來越不值錢。

如果說在高通脹的大背景下,我們要如何進行投資,那麼答案一定是多藉錢——明智的投資者,必須要“會藉錢”進行投資。

其實,當通貨膨脹率等於你的借貸成本時,就相當於免費借錢;如果通貨膨脹率高於借貸成本時,那就是銀行和政府倒貼你錢!

所以說如何在經濟能力範圍內以合適的利率向銀行借到最多的錢,是投資買房的關鍵!

特別是現在通貨膨脹率都達到了8%, 你以為現金買的房子就能抵擋住通貨膨脹嗎?

學會藉錢,才能更好賺錢!

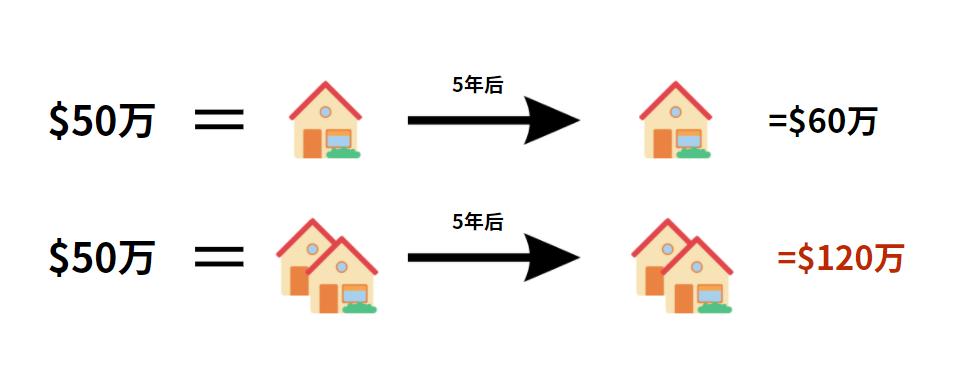

如果你現在手裡有50萬現金,你用來買了一套50萬的房子,5年後,假設房子升值到60萬,那麼你的回報率就是(60-50)/50=20%,不過這漲出來的10萬可能還趕不上通貨膨脹的速度!

但如果你會藉錢,就不一樣了,現在你用50萬可以貸款買到兩套50萬的房子,5年後,就擁有了價值120萬的房產,那麼你的回報率就是驚人的(120-50)/50=140%(假設房產帶來的租金收益大於債務支出)。

以上的例子說明,不是你購入的房地產幫助你抵抗通貨膨脹;而是你以房產做抵押,購入的優質債務,幫助你抵抗通貨膨脹,實現財富增長。

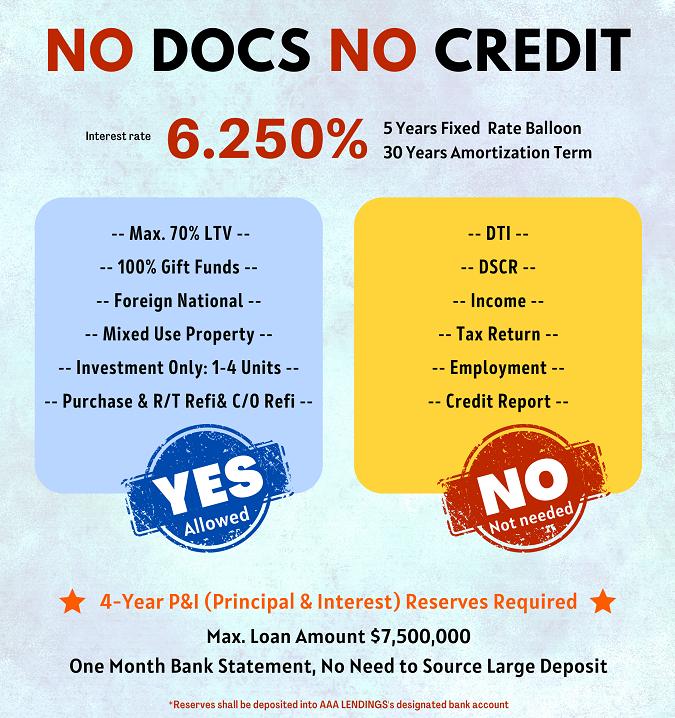

現在就為大家介紹地產投資者的福音——No Docs, No Credit Program,利率低至6.25%。

僅需4年的P&I reserves就可以買下一個房子!並且貸款流程絕無僅有的簡單,輕鬆讓你跑贏通脹!

總而言之:會藉錢,能讓更多錢進你的口袋!