這番講話有何玄機?

傑克遜霍爾年會被圈內人士稱為“全球央行行長年會”,是一年一度全球主要央行行長聚首討論貨幣政策的地方,也歷來是全球貨幣政策的執牛耳者透露未來貨幣政策“風向標”的重要場合。

本次傑克遜霍爾央行年會,投資者最關注什麼?毫無疑問鮑威爾的講話是重中之重。

美聯儲主席鮑威爾發言主題為《貨幣政策與價格穩定》,短短1300字,不足10分鐘的演講,話音未落整個市場就掀起驚濤駭浪。

這是7月末議息會議以來,鮑威爾的首次公開講話,本次他的發言核心其實就是四個字——降低通脹。

主要內容我們總結為了以下幾點:

1.7月通脹數據改善不足為奇,通脹形勢仍嚴峻,不會停止加息至限制性水平

2.降低通脹可能需要維持限制性的貨幣政策一段時間,不贊同市場定價明年降息

3.強調管理通脹預期是關鍵,重申未來某個時候可以放慢加息步伐

何為“限制性水平”?在這之前已有美聯儲高官解釋過:限制性利率將“明顯高於3%”。

當前美聯儲政策利率為2.25%-2.5%。也就是說,要達到限制性利率的水平,美聯儲至少將再加息75個基點。

總而言之,鮑威爾以前所未有的鷹派作風,再度重申了“通脹不歇、加息不止”,警告不可過早讓貨幣政策放寬鬆。

鮑威爾放鷹,美股為何嚇崩?

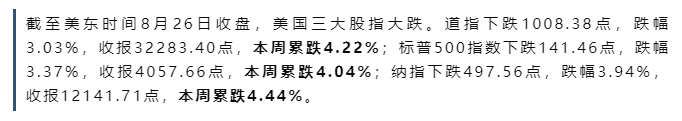

鮑威爾僅用了8分鐘左右的演講時間,就令美股市場6月以來的情緒徹底決堤。

其實鮑威爾所說的話,並沒有和之前的表態有太多出入,只是在態度上更為堅決了,語氣變得更加強硬而已。

那是什麼引起了金融市場如此強烈的震動呢?

從7月加息後市場的表現來看,美聯儲的預期管理無疑已經失效了,僅僅一句可能在未來放緩加息的措辭,就讓75bp的加息加了個寂寞。 《加息75bp,房貸利率卻跌了!市場為何拿了“降息”劇本? 》

市場過於樂觀的態度下,但凡鮑威爾任何不夠鷹派的表態都會被解讀為鴿派,甚至在會議前夕似乎還天真的希望美聯儲的論調出現轉向。

但是,本次會議上鮑威爾的講話,卻讓市場醍醐灌頂——之前所有不切實際的僥倖心理徹底破滅。

並且逐漸意識到美聯儲只有在達到其控制通脹的目的後,才可能調整當前的鷹派立場,而且高利率可能會維持相當長的一段時間,而非此前猜測的明年年中就可能開始降息。

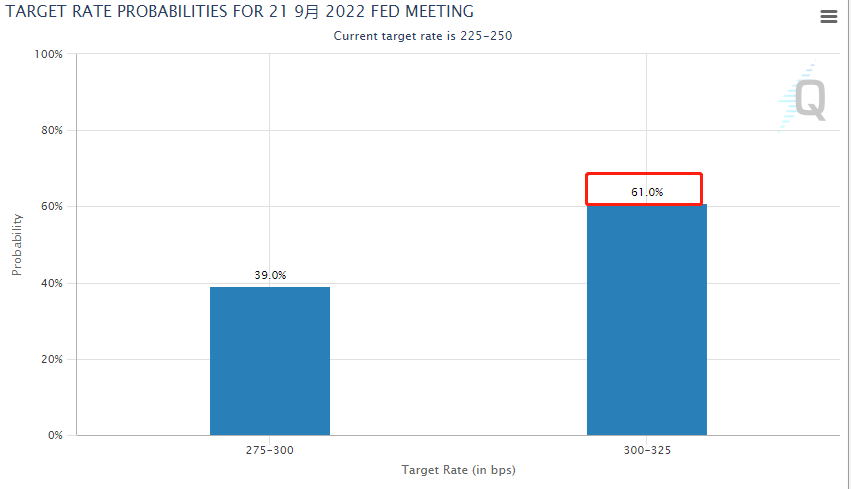

9月加息75bp概率上升

會議結束後,十年期國債收益率穩固在3%上方,2-10年期國債收益率倒掛幅度加深,9月加息75bp的概率從此前的47%跳升至61%。

會議當天,就在鮑威爾發表講話之前,商務部公佈了7月PCE個人消費支出價格指數同比增長6.3%,低於6月6.8%的預期。

儘管PCE數據顯示物價漲勢有所緩解,但仍不能低估9月加息75bp的可能性。

一是因為鮑威爾在講話中已經反復強調,僅憑幾個月的數據即得到“通脹已轉為下降趨勢”的結論為時尚早。

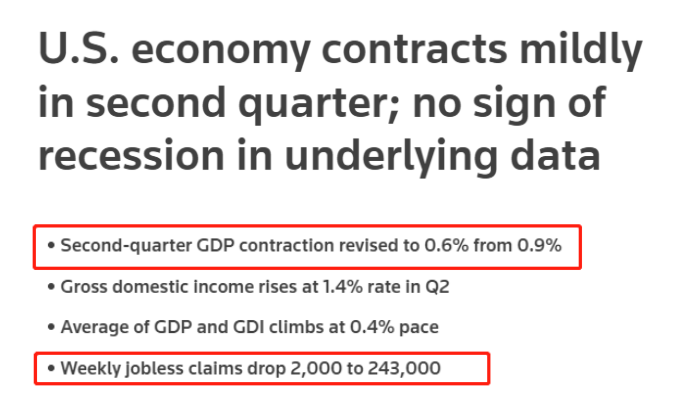

二是經濟依舊強勁,GDP和就業數據被進一步上修,緩解了市場對於經濟衰退的擔憂。

本次會議後,美聯儲政策預期的引導方式可能也將發生轉變。

“9月會議的決議將取決於整體的數據和經濟前景”,在經濟和通脹高度不確定性的情況下,“少說多看”對於美聯儲而言可能是更好的選擇。

市場現在比今年任何時候都更容易受到誤導,而9月議息會議前最後一輪就業及通脹數據將尤為重要。

這份數據又能否撼動已經“箭在弦上”的9月加息75bp,對此我們只能拭目以待。