通脹見頂但很難回落

週二,勞工部公佈的數據顯示,8月CPI同比漲幅為8.3%,預期為8.1%。

這是本月加息前最後一次通脹數據的發布,毫無疑問成為了本周全球市場上的最大看點,華爾街更是遭遇了一個股債雙殺的“黑色星期二”。

很多人可能會有疑問,8月CPI只不過是比市場預期高了0.2個百分點,相較7月份8.5%的通脹率,已經連續兩月處在回落的態勢中,金融市場至於那麼如臨大敵嗎?

要知道,數據發布後當天美股可是創下了兩年來的最大跌幅,美債收益率飆升,兩年期美債收益率甚至創下十五年最高。

如此驚人的市場波動,難道就僅僅只是因為那“微不足道”的0.2%預期落差?

在之前的市場預測中,人們之所以相對樂觀,很大程度上是由於8月以汽油為代表的能源價格出現了明顯回落,這一點也確實體現在了最新的通脹數據中。

8月整體能源價格指數環比下降5%,其中汽油價格指數環比下跌10.6%

然而,這份數據也揭示出,最開始由疫情導致的供應衝擊如今已演變為全面的通脹,並沒有像市場預期的那樣在汽油價格下跌的帶動下出現回落。

在表面微不足道的0.2個百分點預期落差背後,目前通脹的真實情況,可能要比數字體現出的嚴峻得多。

加息預期再度高漲

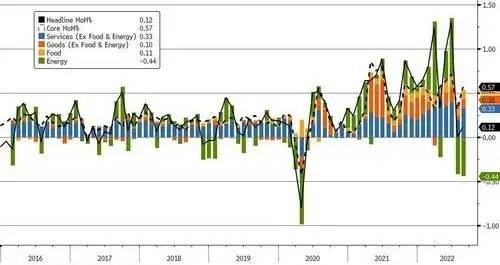

而正如下圖所顯示的那樣,一目了然的是,能源環比價格確實出現了明顯回落,但卻抵不過其他幾大類的價格上漲。

事實上,能源價格幾乎是這份通脹報告中唯一的好消息。

除此之外的眾多大類價格幾乎都在上漲,包括食品、租金、衣服、家具、汽車、醫療健康等等。

而眾所周知,能源價格又向來以高波動著稱,誰都不能保證在8月大跌的油價,未來幾個月會不會重新上漲。

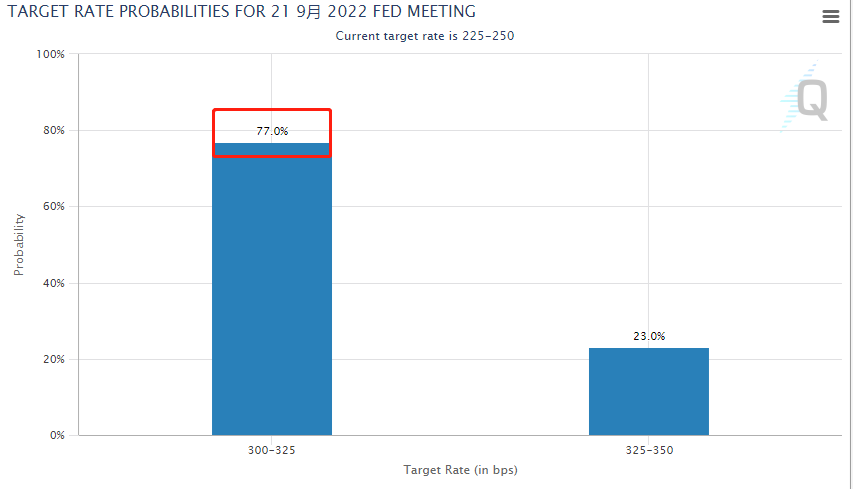

仔細回顧這份通脹數據中全面“淪陷”的分項數據表現,我們或許就不難理解,為何市場甚至突然出現加息100個基點的押注。

要知道從3月開始,美聯儲已經累計加息225基點,但物價飆升的腳步看似並無任何放緩跡象。

截至目前,芝商所FedWatch工具顯示,美聯儲9月加息75個基點的概率升至77%,加息100基點的概率為23%。

市場逐漸明白美聯儲的緊縮政策至少在年底前不會有任何改變,對於美股將一直面臨政策走勢的打壓也心知肚明。

後續加息路徑

9月21日的議息會議上美聯儲加息75bp基本板上釘釘了。

通脹居高不下,疊加強勁的經濟數據作為後盾,美聯儲官員已經紛紛表態了抗擊通脹並防止其再度反彈的決心。

目前市場普遍預期年底聯邦基金利率將上漲至4%-4.25%以上——這意味著今年剩餘的三次會議總計至少加息150基點。

按照9月加息75基點推理,那麼11月至少加息50基點,12月至少加息25基點。

當基準利率達到4%以上後,將會按照鮑威爾此前所說:需要長時間維持在這個“限制性區間”。

也就是說,房貸利率會在將來相當一段時間內保持高位!而有房貸需求的朋友,可以考慮抓住加息落地之前的窗口期。