最近隨著美聯儲抑制通脹的決心高漲,鷹派政策愈演愈烈,造成的一大結果就是——美債收益率再創多年新高。

10月21日,十年期美債收益率攀升至4.21%,創下2007年8月以來新高。

美債收益率一直是全球市場關注的焦點,今年以來的大幅飆升一度被當作危險信號,引起金融市場的劇烈波動。

這個指標的變動,為何會讓市場如此聞風喪膽?

為何要關註十年期美債?

美債,就是由美國政府發行的債券,所以本質上就是一張欠條。

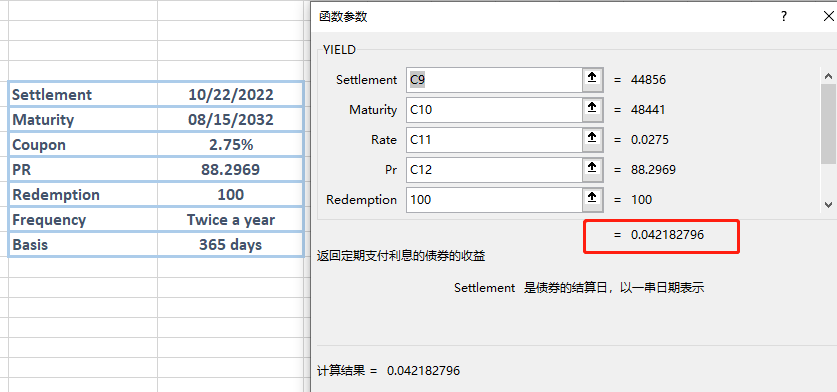

而我們看到的美債收益率,實際是通過相應的計算方式得出的。

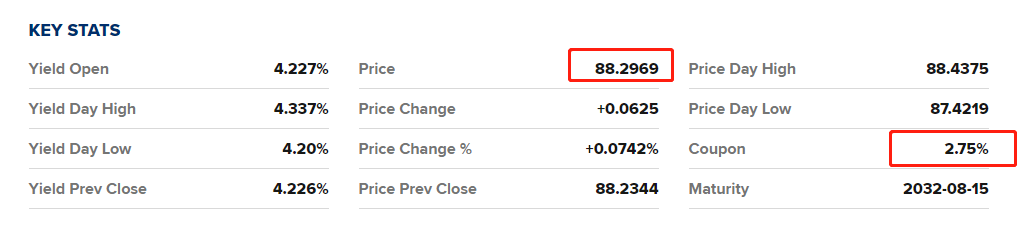

比如,當前十年期美債現價為88.2969,票面利率為2.75%,它代表著如果以該價格購買這種債券,並持有到期,每年的利息收入為$2.75,一年付息2次,到期按照票面價格贖回的情況下,那麼你的年收益率將為4.219%。

短期美債極易受政策和市場影響,太長期的美債不確定因素太多、流動性不高,而十年期美債是所有期限中最活躍的,同時也是包括抵押貸款在內的銀行信用貸款利率以及各類資產收益率的基礎。

因此十年期美債收益率被廣泛認定為一種“無風險收益率”,決定了各類資產收益率的下限,被視為資產定價之“錨”。

最近美債收益率的大幅上漲,主要還是由於美聯儲持續的加息舉措。

那麼加息和國債收益率上漲到底是什麼關係呢?

在加息週期中:債券價格會隨著發行利率的變動密切變動。

新發行債券的利率上升會帶來老債券的拋售,拋售帶來債券價格下降,而價格下降帶來到期收益率的升高。

也就是說,獲得同樣的利息,以前要99美元買到,現在只要95美元買到,對於95元買到的投資者來說,到期收益就提升了。

房地產市場如何?

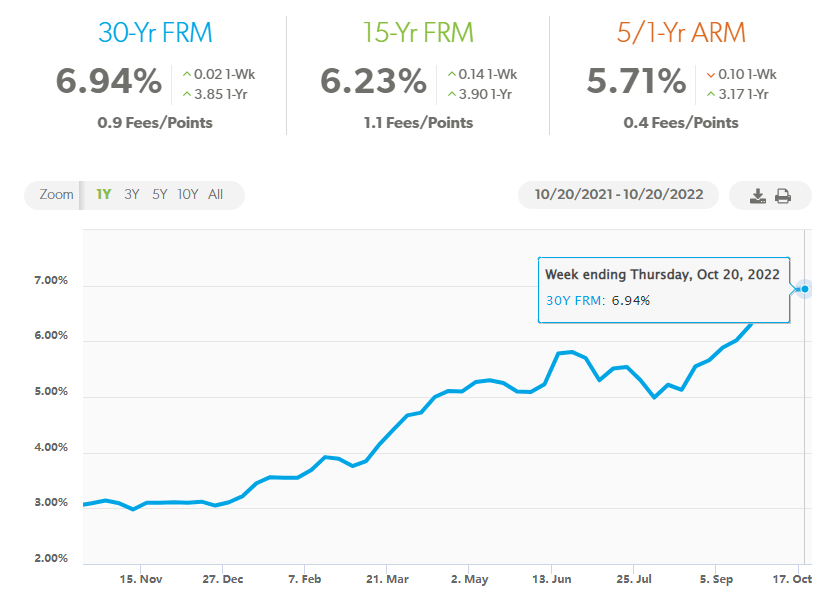

10年期美債收益率飆升,帶動了房貸利率的不斷上行。

本週四,Freddie Mac發布的30年期抵押貸款利率已經上漲至6.94%,眼看就要突破7%的重要關口。

購房負擔創下歷史新高,根據亞特蘭大聯儲的數據,目前美國家庭平均要用一半收入來支付住房費用,幾乎在兩年間翻了2倍。

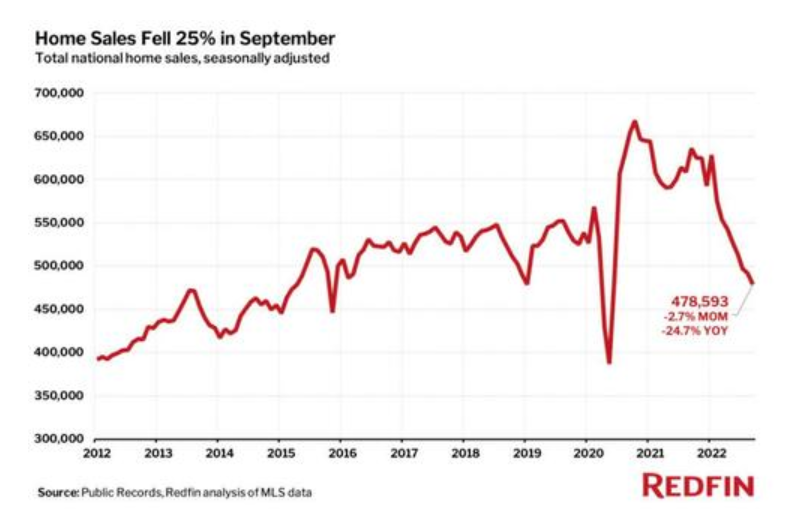

如此高的購房負擔下,房地產交易進入冰凍期,9月房屋銷售已經連續第8個月下降,抵押貸款需求降至25年以來最低水平。

可預見的是,在房貸利率漲勢出現拐點之前,我們很難看到房市重新升溫。

因此我們可以從十年期國債收益率的走勢,來對房貸利率進行一個預測。

何時見頂?

從歷史上每輪的加息週期來看,10年期美債收益率在加息週期內的高點均超過加息的終點利率。

9月議息會議點陣圖顯示,本輪加息週期的終點利率會在4.5%-5%左右。

也就是說,十年期美債收益率很有可能還有上行空間。

此外,近40年以來的加息週期中,10年期美債收益率通常領先政策利率1個季度左右見頂。

這意味著在美聯儲政策停止加息之前,10年期美債收益率就會率先出現拐點。

房貸利率也會在那時扭轉上漲趨勢。

而現在,也許正是“黎明前最黑暗的時刻”。