10月27日,三季度GDP數據出爐。

三季度GDP環比大幅增長2.6%,不僅高於市場預期的2.4%,同時也結束了此前的“技術性衰退”——上半年連續兩個季度出現GDP負增長。

GDP由負轉正,意味著美聯儲的強勢加息並未給經濟發展帶來想像中的威脅。

按理來說,向好的經濟數據往往預示著美聯儲會選擇繼續激進加息,然而市場卻並未給出一致的反應。

這份數據雖未打消對下週加息75基點的預期,但對12月會議加息50個基點(首次放緩加息)的預期卻出現上升。

這是因為,這份看似良好的GDP數據,從具體的結構來看,實際充滿了“水分”。

三季度GDP到底有多“水”?

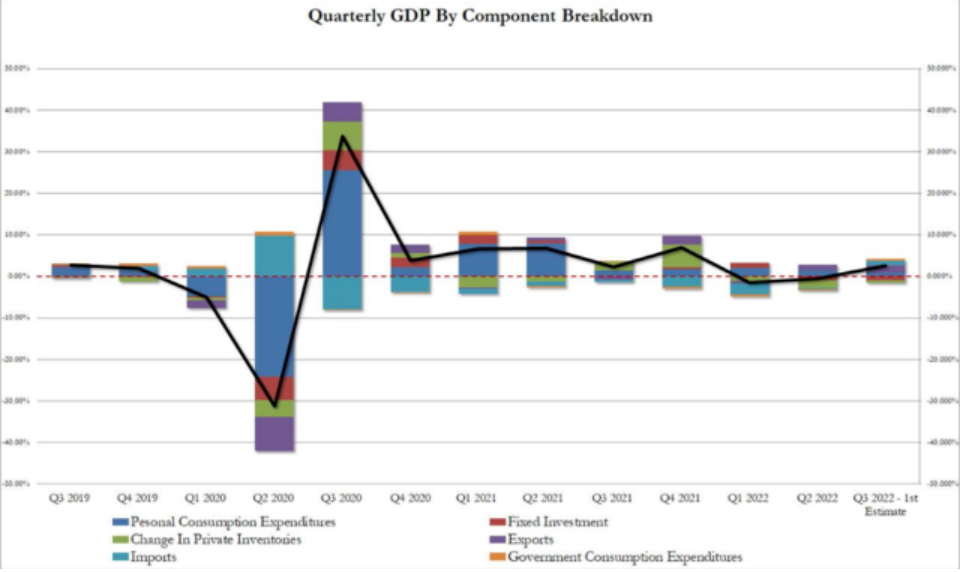

首先我們來看一下GDP的分項構成,可以看出,個人消費支出一直是美國經濟的最大組成部分,平均佔比在60%左右,可以說是美國經濟增長的“頂樑柱”。

然而,三季度中個人消費支出對GDP的拉動出現進一步下滑,這代表經濟增長支柱在持續萎縮,被不少人視為衰退的預兆;

除此之外,其他分項的增長速度都出現了下降,那麼到底是誰支撐了三季度的經濟增長呢?

三季度淨出口為GDP的增長貢獻了2.77%,可以說三季度GDP的增長,幾乎是出口貿易憑“一己之力”拉動的。

究其原因,是由於俄烏衝突的持續,美國向歐洲出口了創紀錄的石油、天然氣及武器。

因此,經濟學家普遍預計這一現像只是暫時性的,並不會在未來幾個季度持續。

這份出人意料的GDP數據,很可能只是衰退前的“迴光返照”。

美聯儲會何時轉向?

根據彭博社最新的模型數據顯示,未來12個月內發生經濟衰退的概率,已經達到了驚人的100%。

除此之外,被視為衰退指標的3個月與10年期美債收益率的倒掛趨勢不斷擴大,對經濟衰退的擔憂再一次籠罩市場。

在這種背景下,加息被推到一個兩難境地——如果經濟出現衰退,美聯儲是否會轉向降息呢?

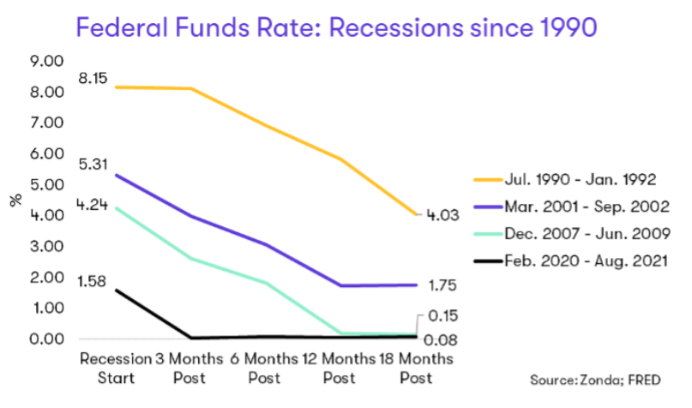

其實,在過去30年裡的四次經濟衰退中,美聯儲對利率的調整都有一定的規律。

由於衰退往往伴隨著失業率上升和消費者需求水平下降,為了刺激經濟,美聯儲通常會在利率達到峰值後的三到六個月,開始進行降息。

雖然美聯儲這次可能不願過快轉變風向進行降息,但如若明年經濟衰退進一步顯現,在利率達到終值的半年之內,美聯儲大概率會選擇停止加息或是降息來穩住經濟。

利率什麼時候下降?

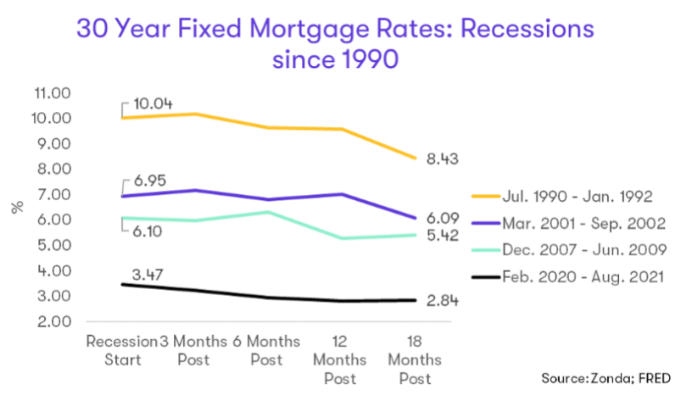

過去三十年內,抵押貸款利率在經濟出現衰退後,確實會有所下降。

不過,房貸利率往往不會隨著美聯儲的降息而迅速回落。

在過往的四次衰退中,30年期抵押貸款利率在衰退開始後的一年半內,平均會下降約1%。

目前購房者的經濟負擔能力已經達到歷史新低,但對於更多的潛在買家而言,嚴重的經濟衰退很可能會帶來失業或是工資下降的風險,從而進一步加劇經濟負擔能力。

下週三,美聯儲將公佈最新的利率決議,11月加息75基點已經毫無爭議。

而最大的看點,是美聯儲是否會釋放“12月放緩加息”的信號。

一旦美聯儲暗示年內將放緩加息,那麼房貸利率也會在那時迎來一次喘息的機會。