11月30日週三,美聯儲主席鮑威爾在智庫布魯金斯學會發表題為《通脹與勞動力市場》的演講,這也是他在12月13日至14日的FOMC議息會議之前最後一次公開講話。

演講重點:通脹仍過高,支持繼續加息,最早12月放慢加息,維持限制利率一段時間

在演講稿中,鮑威爾坦言“以任何標準衡量,美國通脹都依舊過高”,因此需要進一步加息。同時,當利接近足以降低通脹的限制水平時,放慢加息步伐也是有意義的:

“放慢加息步伐的時間可能最早在12月會議上到來。鑑於美聯儲在緊縮政策方面取得的進展,放慢加息的時間點,遠不如未來應達到的利率峰值以及維持在限制水平所需的時長更重要。

恢復價格穩定是經濟的基石和美聯儲職責所在,可能需要將政策維持在限制經濟增長的水平一段時間。歷史經驗強烈警告我們不要過早放鬆貨幣政策。美聯儲將堅持到底,直到工作完成。 ”

談及週四發布、也是美聯儲更看重的通脹指標:10月個人消費支出價格指數PCE時,鮑威爾稱,預計名義PCE同比增6%、扣除食品和能源後的核心PCE同比增5%,均較前值小幅降溫:

“儘管PCE通脹可能超預期降溫,仍只是一個月的數據而已,此前兩個月的趨勢都是意外上行。需要更多的證據才能證明通脹實際正在下降。

整個2022年核心通脹都在5%上下徘徊,不像過去一年私營領域預測者們所說的會顯著降溫。事實是通脹的前路仍然高度不確定。 ”

有鑑於此,鮑威爾稱“需要加息至對經濟足夠具有限制性的水平,才能令通脹重回2%目標”。但本輪加息週期的終端利率(即利率峰值)也存在“相當大的不確定性”,他個人認為將比9月美聯儲“點陣圖”的預期“略高一些”,當時官員們認為明年達到峰值利率4.6%。

鮑威爾:工資增長仍遠高於通脹目標,勞動力供應缺口很大,恢復價格穩定長路漫漫

鮑威爾隨後將通脹拆解成核心商品通脹、住房服務通脹,以及除住房之外的核心服務通脹三部分加以解析,稱隨著供應鏈干擾緩解,核心商品通脹已從非常高的水平回落,與租金和業主自住房的租金等價成本相關的住房服務通脹仍在迅速上升,其他核心服務通脹則沒有呈現明顯的趨勢。

他表示,核心商品通脹同比增幅保持4.6%的高位,但較年初下降了近3個百分點,若趨勢延續,或在未來幾個月對整體通脹施加下行壓力。住房服務通脹同比增7.1%,或一直上升直到明年晚些時候回落。除住房以外的核心服務通脹佔核心PCE指數的一半以上,與勞動力市場緊密相連。

總結來看,勞動力需求放緩和工資增長再平衡,尚僅呈現美聯儲希望看到的“初步進展”,就業增長仍遠超適應人口增長所需的速度,今年職位空缺數仍遠高於疫情前的任何時期,勞動力供應仍存嚴重缺口,就業人數仍比疫情前夕低了數百萬,而且這種供應短缺不太可能很快消除。

他指出,目前美國勞動力缺口約為350萬人,反映了低於預期的人口增長和較低的適齡人口勞動參與率。一些工人因感染新冠暫時喪失勞動力,美國還存在“過度退休”的情況(即退休人數超過人口老齡化本身的預期),過度退休或占到350萬勞動力缺口中的逾200萬,另有120萬短缺來自疫情期間淨移民的驟降和死亡人數激增,短期內需要繼續放緩勞動力需求增長來恢復平衡。

在談到工資增長時,鮑威爾承認強勁的工資增長是一件好事,但要使工資增長可持續,需要與2%的通脹率保持一致:

“工資增長也僅顯示出恢復平衡的初步跡象。一些工資增長指標最近有所下降,但到目前為止,相對於早前的增長,降幅非常溫和,仍使工資增長遠高於與長期2%通脹率相一致的水平。”

綜上所述,鮑威爾重申繼續加息是適宜的,需要加息至對經濟增長“具有足夠限制性的水平”,並維持在階段高位“一段時間”,才能產生將通脹降至2%目標“所需的經濟環境”:

“經濟增長已經放緩至遠低於其長期趨勢的水平,這需要持續下去。商品生產的瓶頸正在緩解,商品價格通脹似乎也在緩解,這也必須保持下去。如果租金通脹繼續下降,明年晚些時候可能看到住房服務通脹開始下降。勞動力市場對不含住房的核心服務通脹尤為重要,僅顯示出暫時的再平衡跡象,工資增長仍遠高於與2%通脹相一致的水平。要恢復價格穩定,還有很長的路要走。”

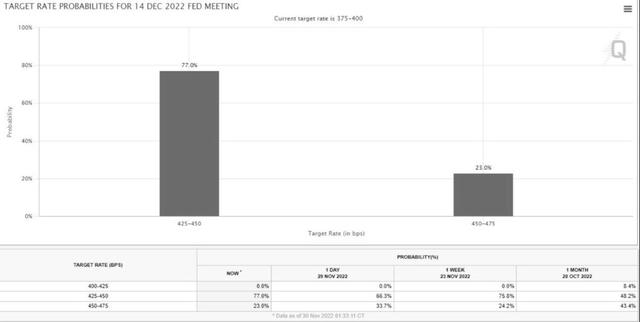

12月加息50個基點的市場押注升至77%,風險資產迅速反彈,美債收益率和美元轉跌

在鮑威爾講話發布後,期貨市場押注12月美聯儲加息放緩至50個基點的概率升至77%,一天前和他講話之前為66%。投資者共識預期是明年二季度當加息至5%左右時停止加息。

同時,被稱為“小非農”的美國11月ADP私營領域就業新增12.7萬,創近兩年最低。市場預計週五發布的11月非農就業將新增20萬,也是近兩年來最慢增速,勞動力市場的降溫跡象為美聯儲儘早實現鴿派轉向奠定基礎,被金融市場歡迎。