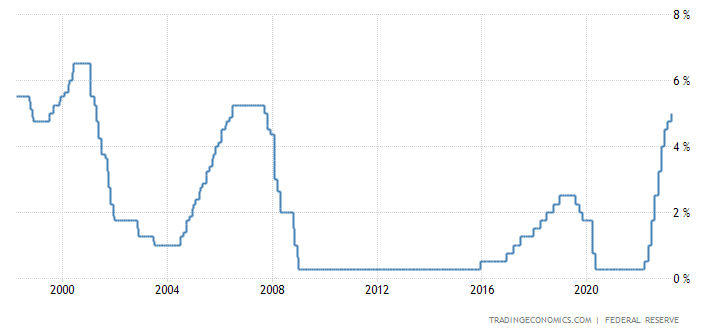

自去年3月啟動加息以來,市場上便流傳著一句話:“美聯儲會不斷提高利率,直到問題出現。”

在三家美國銀行閃電般連續倒閉、瑞信緊隨其後“爆雷”的一系列風波中,對於美聯儲本周是否繼續加息的預期,在幾週內彷彿坐上了過山車。

面對抗通脹和防風險之間的艱難選擇,美聯儲幾乎變身“走鋼絲的人”。

美聯儲搖擺中加息25基點

週三,備受關注的3月FOMC會議落下帷幕,美聯儲在搖擺之中宣布加息25個基點,將聯邦基金利率目標區間上調至4.75%~5%。

市場認為這個決策是“兩害相比取其輕”,抗擊通脹仍然是首要目標;如果因銀行業事件衝擊,而停止加息,則一年以來的緊縮貨幣政策,就會功虧一簣。

不過,美聯儲發出了加息即將結束的信號。

在會議聲明中,刪除了過去八次聲明里“繼續加息是合適之舉”的措辭——這往往意味著加息週期接近尾聲。

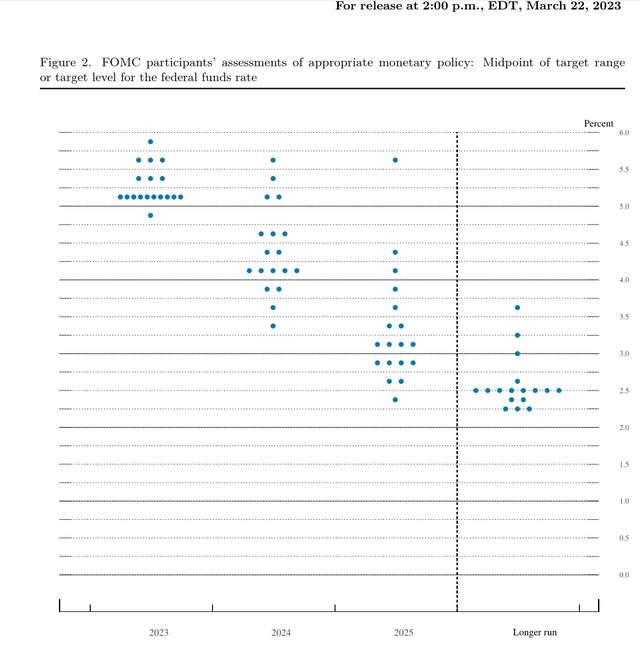

在反映官員利率意見的“點陣圖”中,顯示今年底的利率峰值為5.1%。

這說明美聯儲最多只有空間再進行一次25個基點的加息了。

“邊踩剎車邊加油門”

然而值得注意的是,雖然美聯儲堅持繼續加息的策略,但另一邊卻似乎開始了“暗中放水”。

3月12日,在矽谷銀行和簽名銀行接連崩潰後,美聯儲迅速出手救市,並推出全新的工具——銀行定期融資計劃(BTFP),為金融機構補充流動性。

丨美聯儲在過去一周緊急擴表近3000億美元

分析人士都認為,這一工具等於定向對美國金融機構放水,幾乎等同於直接降息。

一邊加息,一邊又擴表放水:在一周緊急投放3000億美元,這幾乎讓美聯儲過去半年縮表的努力打了水漂。

幾名美聯儲官員就透露,他們將使用BTFP等緊急貸款工具,“以穩定搖搖欲墜的金融業”,這樣就可以繼續加息給通脹降溫。

面對仍在發酵的銀行業危機,美聯儲只能利用貨幣工具來解決,但這種“飲鴆止渴”的方法並不是長久之計。

降息快來了!

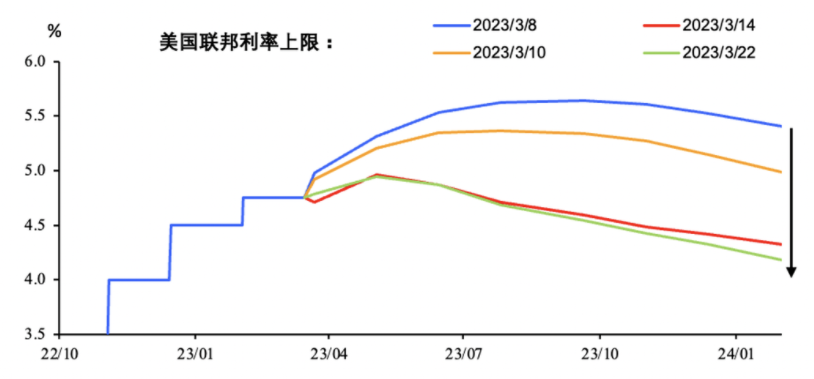

雖然鮑威爾在發布會上稱今年不會降息,但市場對利率上限的預測卻不斷下調,交易員押注年底前美聯儲至少降息75個基點。

丨市場在一周內連續下調對終端利率的預測

有分析指出,鮑威爾只是在降息問題上“嘴硬”,認為銀行業流動性危機不會過度危及到金融穩定和經濟“軟著陸”。

但就像2021年無視通脹的上升、在2022年3月才“太晚”開啟加息週期一樣,美聯儲這次可能又判斷失誤了。

據報導,美國的金融狀況已惡化至2020年5月以來的最差水平,也就是說,當前銀行業危機的影響不容小覷。

富國銀行首席經濟學家Jay Bryson也認為,不能排除美聯儲內部對今年不會降息的共識沒有出錯。

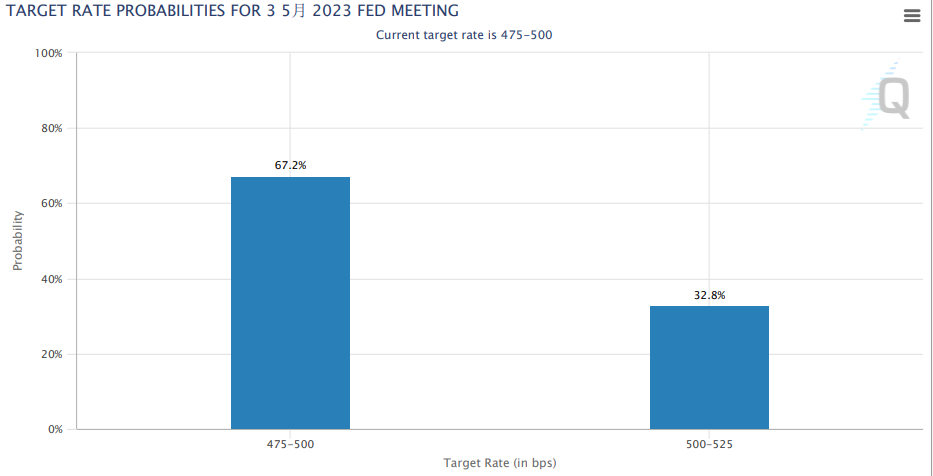

目前,市場對美聯儲5月加息25基點的預期從70%下降到30% 左右,基本上認為3月是最後一次加息。

丨高通脹時期,美聯儲從停止加息到開始降息的間隔時間基本在1個月左右

此外,1974-1984年的高通脹時期,美聯儲從停止加息到開始降息的間隔時間基本都在1個月左右。

這意味著即便美聯儲在5月3日的議息會議上再加息,6月或7月美聯儲仍有可能開啟降息。