01通脹、政策立場及不確定性

鮑威爾本次演講的焦點依然集中在通脹問題上。

“若更多證據表明經濟增長持續高於趨勢水平,可能會使通脹進一步上升面臨風險,並可能導致貨幣政策進一步收緊。”--鮑威爾·傑克遜。

鮑威爾強調,盡管通脹有所回落,但核心通脹仍然相對較高,實現價格穩定仍需時日。

關於通脹下降的原因,其中包括疫情導致的供需錯配緩解以及貨幣政策的緊縮。鮑威爾還指出,經濟可能不會按預期降溫,這可能加劇通脹風險。在政策立場方面,他強調了"數據依賴"的決策模式,未來的政策調整將基於數據表現和風險情況。

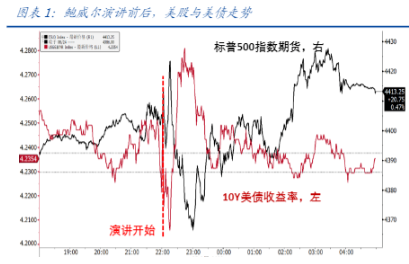

02演講後的市場反應

在鮑威爾演講後,美股和黃金先跌後漲,而十年期美債收益率和美元指數先漲後跌。

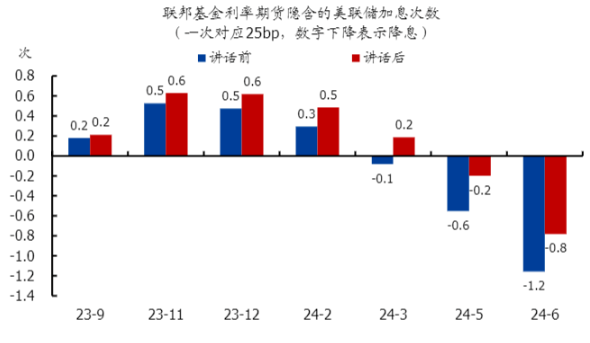

不過,市場對於未來加息的預期有了微小的升溫。據CME利率期貨數據顯示,9月不加息的概率大致保持不變,而對於11月加息的概率略有上升。市場對於明年的降息預期也有所變化,對3月和5月降息的預期都有所下調。

03美債收益率上行原因及影響

近期美债收益率持续上行,我们可以将其分为两个阶段来理解:

阶段一(5月中旬至6月底):十年期美債收益率由3.4%升至3.7%左右這一時期,收益率上升主要受到加息預期升溫的推動,而加息預期升溫的原因,則是非農就業數據大幅超出預期,美聯儲態度持續鷹派。

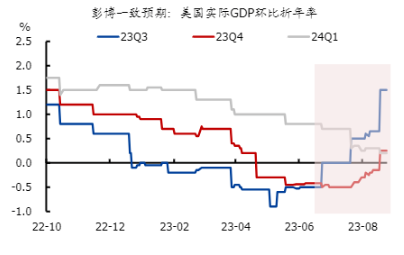

阶段二(6月底至今):十年期美債收益率由3.7%升至最高4.37% ,美债收益率继续攀升,加息预期保持不变。期限利差扩大以及通胀预期上升,共同推动了美债收益率的上行。

通胀预期上升主要受美国Q3通胀因低基数而反弹的影响,而期限利差扩大则反映了市场对于经济预期改善的看法,这得益于美国Q1和Q2 GDP数据的超预期表现。

總體而言,美國經濟和CPI項等前景仍然樂觀,市場預期顯示出積極的信號。然而,由於短期內美債收益率保持高位,可能對美債和房貸等金融市場產生影響。

我們會密切關註經濟數據的變化,特別是關於通脹和就業市場的指標,以及美聯儲可能的政策調整。這些因素將在未來的市場走勢中發揮著重要的作用,需要提前做好充分的準備。