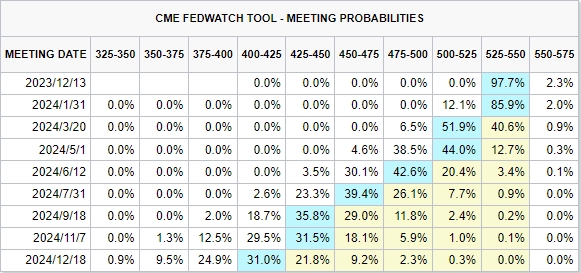

據CME Fed Watch的數據顯示,市場目前有51.9%的概率認為美聯儲會在2024年3月就開始降息,預計到年底利率將下降約125-150個基點。

這比我們上個周的文章全年將降息125個基點!降息或將提早來臨?只因感恩節一數據預示:美國經濟衰退風險上升?中的觀點,又足足提前了近兩個月。

而與之相對應的,是不斷「潑冷水」的美聯儲:「当前的经济状况更适合将利率在一段时间内保持高位,重申将谨慎行事」,對於是否會結束加息週期始終沒有進行正面的回復。

此番表態讓市場更加好奇:美聯儲2024年最有可能何時行動?降息幅度又會如何?

有分析師認為,市場的「樂觀」預期和美聯儲的「保守」立場之間的分歧,將增加預測美聯儲行動的複雜性。而想要準確預測美聯儲究竟何時會行動並不容易。

按照美聯儲以往的經驗來看,美聯儲11月會議紀要,更為頻繁使用「謹慎」(careful)一詞,只是為了維持 「表面上的鷹派言論」,但實際上加息周期已經結束。

有分析師直言,美聯儲11月會議給"最後一次加息"仍留有懸念,但這其實是「口不惠而實至」。

美聯儲到了一個「只說不做」的階段,因此兌現這「最後一次加息」很可能是遙不可及的,所以將會一直保留一次加息的「懸念」,以引導金融市場收緊,從而最終達到「軟着陸」的狀態。

美聯儲官員言論「出其的一致」 拒絕排除再次加息的可能性,更多是為了平復市場的激動心情,讓市場不要高興地太早以免搞砸了抗通脹的任務。

此前有分析指出,無論是官員講話,還是關鍵經濟數據的披露,均為美聯儲預期管理的一部分。

鮑威爾近期也頻頻打壓相關的猜測,最近的例子就是11月10日,他在國際貨幣基金組織IMF的小組討論。

03 堅定美聯儲降息決心的因素

美聯儲歷來的決策機制裡,兼顧著目標管理和相機抉擇的風格,且反復搖擺。簡單來說,就是美聯儲或許真的無法保證在明年的3月份或者5月份開始降息。

因為他們無法確定,明年1-3月份的經濟狀況是什麼樣子,通脹是否控制的理想,就業是否符合目前的預期。

因此,清楚影響美聯儲降息決策的影響因子,會對了解市場的發展,能有一個更加全面的預判。

以下四个宏观经济条件可能促使美联储考虑降息:

-

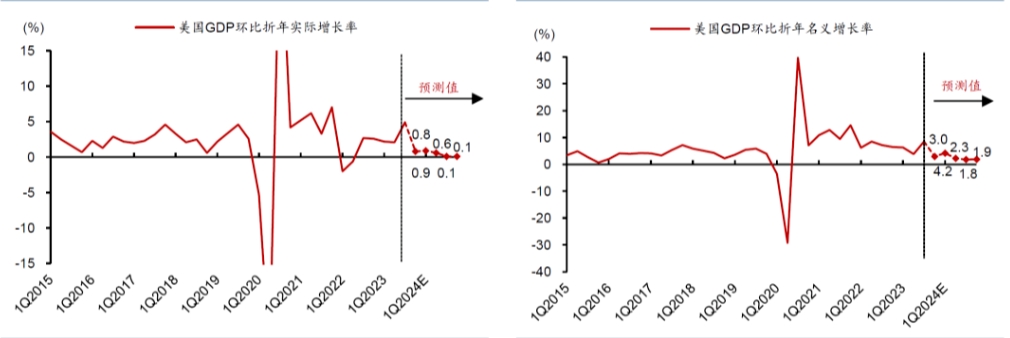

GDP增长低于长期趋势:预计2024年美国GDP增速可能低于长期平均水平,目前市场普遍预测的GDP年增长率为2.1%,低于历史平均水平。

-

失业率上升:当前美国失业率为3.7%,若未来失业率持续上升并超过长期均衡水平4.1%,这将是美联储考虑降息的重要因素。

-

工资增速回落:工资增长率的回落对通胀的影响显著。如果2024年工资增速能降至3.5%以下,将符合美联储对通胀控制的预期。

-

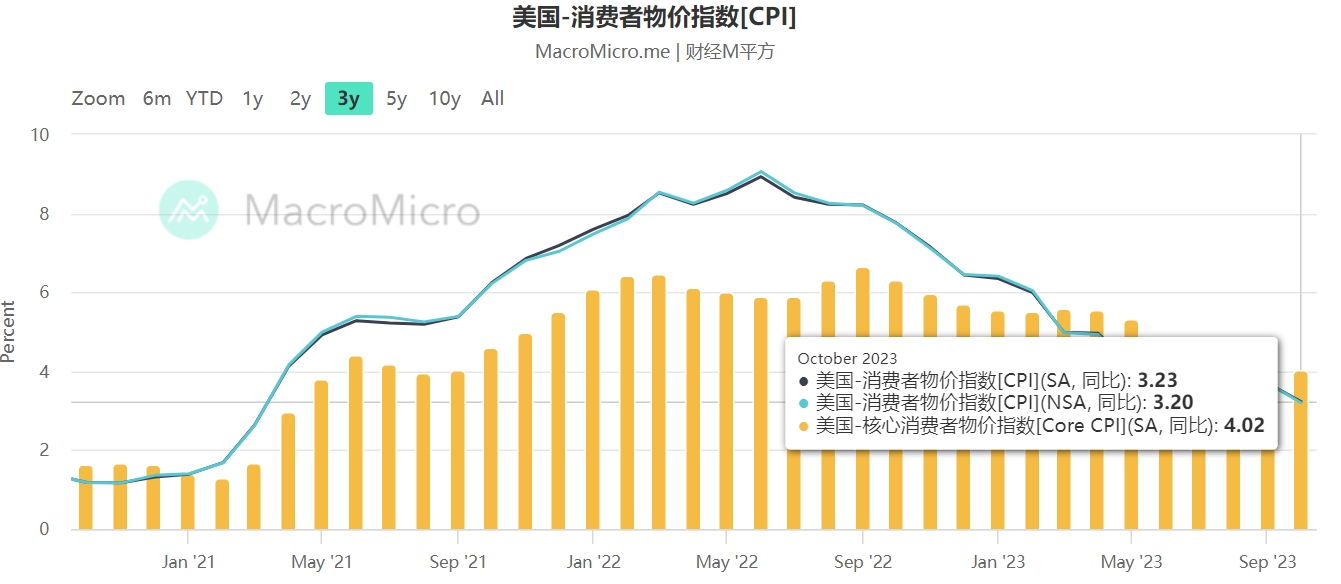

CPI的下降:美联储密切关注的CPI指數表現,如果2024年该指数的同比增长率降至2%-3%區間,并显示出进一步下滑的趋势,这将是降息的关键信号。

總的來說,市場已經行走在了好轉的快車道上,而途中的曲折和坎坷或許我們無法預測。對於我們來說,最簡單的策略就是搭上這班車,不被甩下去,直到這班車到站。