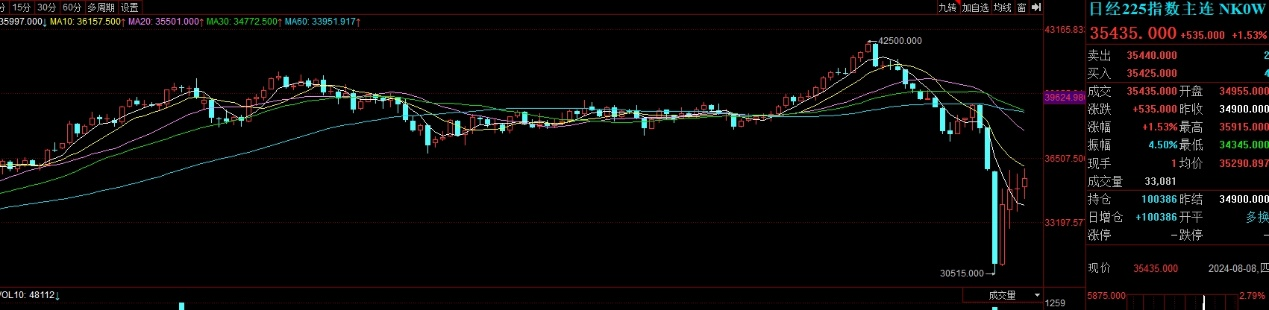

8月5日,全球金融市场目睹了一幕令人震惊的场景——日本股市经历了历史上最大的单日跌幅。日经指数在一天之内下挫12.4%,抹去了4451点,这一跌幅甚至超过了1987年的黑色星期一。

短短十几个交易日内,累计下跌幅度达到了26%。这一突如其来的大崩盘不仅震动了日本,也引发了全球市场的连锁反应。在其影响下韩国和台湾的股市也暴跌9%,美国主要股指法大跌3%左右,那么,究竟是什么导致了这场金融风暴?

日元套利交易的双刃剑

理解日本股市的这次大跌,首先需要了解日元套利交易。

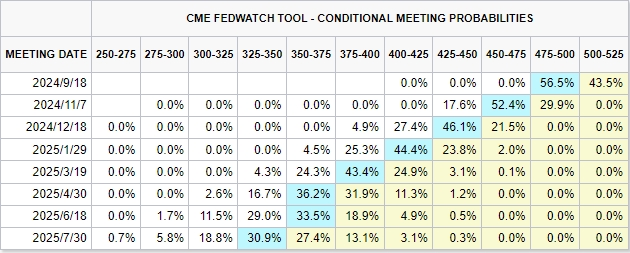

长期以来,由于日元利率极低,全球投资者大量借入日元,转换成其他高息货币以赚取息差。然而,这种看似无风险的套利交易背后,隐藏着巨大的风险。当日元和美元之间的息差发生改变时,这种套利模式就会迅速崩溃。今年3月,日本央行实施了17年来的首次加息,结束了负利率状态。7月31日,日本再次加息,与此同时,美国通胀降温,市场普遍预计美联储将在9月降息。

这一系列动作,直接导致了日元和美元息差的缩小,打破了日元套利的基础。投资者为了偿还日元,开始在外汇市场上大量买入日元,导致日元兑美元在一个月内暴涨12%。

巴菲特效应

在这场金融风暴中,包括巴菲特在内的国际投资者的起到了推波助澜的作用。2020年疫情期间,巴菲特开始试水日本股市,购买了一系列高股息股票。

到了2023年,巴菲特对日本股市的投资进一步增加,引发了全球投资者对日本股市的热潮。2023年,海外投资者在日本股市的净买入额超过了3万亿日元,推动日经225指数在一年内累计涨幅高达28%,到了2024年3月,指数更是突破了40000点大关,涨幅接近8成。

在日本经济还没有复苏的背景下,日本股市率先突破了历史高点,很大程度上就是靠国际投资者的推动。然而,随着日元的加息和美元的预期降息到了一致性的历史节点,这些国际投资者开始大规模抛售日本股票,并引起市场踩踏,快速暴跌的行情下,很多杠杆投资无奈爆仓,被迫强制性卖出,从而引起市场进一步加速下跌等一系列连锁反应。日本股市的历史性惨案就此诞生。

未来走向

暴跌过后,日本央行副行长内田真一火速出面表态,“在金融市场不稳定的情况下不会加息。” 然而这一消息虽然短期内给市场带来了一丝安慰,但是长期来看日本央行的加息预期似乎已经不可扭转。

另一方面,美国劳工部公布的最新数据显示,美国首次申请失业业金人数大幅下降,创一年来最大降幅,显示就业市场有所回暖。这一数据与上周对比又是天壤之别,上周该数据公布后,引发了一系列美国陷入衰退的言论。